A. Pengelolaan Zakat Aceh

A.1. Jenis dan Macam Zakat

Mengutip penjelasan ahli tafsir Quraish Shihab dalam buku Tafsir Al Misbah, zakat berarti penyucian dan berkembang. Maksudnya, melalui pembayaran zakat, seorang Muslim diajak untuk menyucikan jiwa dengan mengikis sifat tamak, kikir, loba di dalam dirinya. Adapun jenis dari macam-macam zakat adalah sebagai berikut:

- Zakat Uang/tabungan

- Zakat emas

- Zakat perak

- Zakat investasi

- Zakat properti

- Zakat perdagangan

- Zakat pertanian

- Zakat hewan ternak

- Zakat batu mulia

- Zakat lainnya

Zakat adalah sebagian dari harta yang wajib dikeluarkan oleh seorang muslim untuk dibagikan kepada 8 golongan yang berhak menerima zakat. Mari kita lihat satu per satu, sebagai berikut: - Fakir (orang yang tidak memiliki harta)

- Miskin (orang yang penghasilannya tidak mencukupi)

- Riqab (hamba sahaya atau budak)

- Gharim (orang yang memiliki banyak utang)

- Mualaf (orang yang baru masuk Islam)

- Fisabilillah (pejuang di jalan Allah)

- Ibnu Sabil (musafir dan para pelajar perantauan)

- Amil zakat (panitia penerima dan pengelola dana zakat)

A.2. Potensi Zakat

Potensi zakat Indonesia dalam setahun mencapai Rp 217 triliun. Angka potensial ininmuncul dalam riset berjudul Economic Estimation and Determinations of Zakat Potential in Indonesia oleh Institut Pertanian Bogor (IPB), Badan Amil Zakat Nasional (Baznas), dan Islamic Development Bank (IDB) tahun 2011. Namun sayangnya, potensi besar penghimpunan zakat nasional tersebut belum sejalan dengan realisasi di lapangan. Serapan realisasi penghimpunan zakat nasional baru mencapai sekitar 1 persen dari potensi zakat tersebut Tugas kita semua untuk bisa mengoptimalkan potensi zakat di Indonesia, terutama lembaga amil zakat (LAZ) seperti Dompet Dhuafa. Dana zakat sebesar Rp 217 triliun bila terkumpul akan sangat membantu dalam upaya pengentasan kemiskinan.

Hasil penelitian tim Pusat Penelitian dan Penerbitan Lembaga Pengembangan dan Pengabdian Masyarakat (LP2M) UIN Ar-Raniry, Banda Aceh bekerja sama Baitul Mal Aceh mengungkapkan potensi zakat se-Aceh pada 2014 mencapai hampir Rp 1,4 triliun. Sedangkan realisasi yang tercapai selama 2014 hanya sekitar Rp 350 miliar, sudah termasuk melalui Baitul Mal Gampong. Peneliti dari Pusat Penelitian dan Penerbitan LP2M UIN Ar-Raniry, Dr Kamaruzzaman Bustamam-Ahmad dan Dr Nazaruddin AW mengungkapkan data ini dalam seminar hasil penelitian tersebut di Aula LPTQ Dinas Syariat Islam Aceh, Banda Aceh, Kamis (15/1). Penelitian ini mereka laksanakan di Aceh Timur, Aceh Tenggara, Bener Meriah, Aceh Barat, Banda Aceh, dan Singkil.

Tim peneliti dari kedua lembaga ini mengadakan focus group discussion (FGD) yang diikuti semua perwakilan lembaga terkait dari 23 kabupaten/kota di Aceh, sehingga hasil penelitian ini diperkirakan hanya berkurang atau meleset sekitar 10 persen dari potensi sesungguhnya. Estimasi potensi zakat dari enam kabupaten/kota yang menjadi sampel itu mencapai Rp 349.645.870.087. Kemudian jumlah itu dibagi enam sesuai jumlah sampel kabupaten/kota sehingga hasilnya Rp 58.274.311.881. Ini menjadi potensi rata-rata yang bisa didapat di setiap kabupaten/kota yang berjumlah 23 di Aceh ditambah Baitul Mal Aceh, sehingga hasilnya Rp 1.398.583.430.348. Inilah potensi zakat yang bisa didapat di seluruh Aceh.

A.3. Pajak Pusat dan Pajak Daerah

Pajak yang berlaku di Indonesia pada dasarnya dibagi menjadi dua jenis, yaitu pajak daerah dan pajak pusat. Pajak daerah adalah pajak yang dipungut oleh pemerintah daerah, dimana hasil dari pemungutan tersebut akan dituangkan kedalam APBD (Anggaran Pendapatan dan Belanja Daerah). Sedangkan pajak pusat merupakan pemungutan pajak yang menjadi tanggung jawab pemerintah pusat dalam pelaksanaannya, dan hasil dari pajak ini akan dijadikan sebagai sumber penetapan APBN, yang nantikan akan digunakan untuk menggerakkan perekonomian negara, pembangunan nasional, dan pembangunan fasilitas lainnya

Berdasarkan ketentuan perundang-undangan yang berlaku di Indonesia, jenis pajak yang termasuk dalam ruang lingkup pajak pusat dan Pajak Daerah adalah

A.3.1. Jenis Pajak Pusat terdiri atas:

a. Pajak Penghasilan (PPh);

b. Pajak Bumi dan Bangunan (PBB)

c. Bea Materai

d. Pajak Pertambahan Nilai (PPN) dan Pajak Penjualan atas Barang Mewah (PPnBM)

A.3.2. Jenis Pajak provinsi terdiri atas:

a. Pajak Kendaraan Bermotor;

b. Bea Balik Nama Kendaraan Bermotor;

c. Pajak Bahan Bakar Kendaraan Bermotor;

d. Pajak Air Permukaan; dan

e. Pajak Rokok.

A.3.3. Jenis Pajak kabupaten/kota terdiri atas:

a. Pajak Hotel;

b. Pajak Restoran;

c. Pajak Hiburan;

d. Pajak Reklame;

e. Pajak Penerangan Jalan;

f. Pajak Mineral Bukan Logam dan Batuan;

g. Pajak Parkir;

h. Pajak Air Tanah;

i. Pajak Sarang Burung Walet;

j. Pajak Bumi dan Bangunan Perdesaan dan Perkotaan dan;

k. Bea Perolehan Hak atas Tanah dan Bangunan.

A.4. Pajak vs Zakat

Ada sifat yang sama diantara pajak dan zakat yaitu pengutipannya dapat dilakukan dengan upaya paksa dan tidak terdampak langsung kepada pembayar pajak dan zakat. Kesamaan lainnya adalah antara pajak pusat dan zakat pengenaan objek pungutannya dilihat dari jenis, sedangkan untuk pajak daerah sudah dirincikan jenis pungutannya sehingga tidak semua kegiatan ekonomi terkena pajak daerah, berbeda dengan pajak pusat dan zakat dimana seluruh kegiatan ekonomi terdampak bagi pajak pusat dan zakat. Ini merupakan celah bagi penerimaan zakat dimana undang-undang pajak daerah tidak mengatur untuk dijadikan objek pungutan.

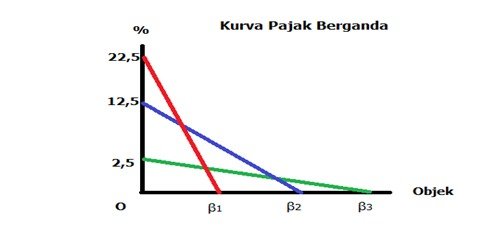

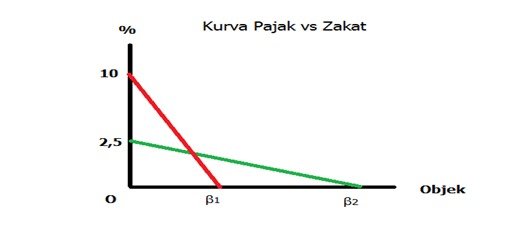

Persoalan timbul manakala kedua objek pungutan menjadi primadona pendapatan negara untuk membiayai kegiatannya. Masyarakat terbebani dengan sistem pembayaran pajak berganda bahkan multi pungutan, lebih-lebih dari dalam sebuah kegiatan ekonomi. Kebijakan yang harus segera diambil adalah bagaimana pungutan zakat dijadikan pengurangan pungutan pajak, terutama pajak daerah, bahkan jika memungkinkan sebagai penghapus pajak tanpa takut akan kehilangan sumber-sumber penerimaan daerah dalam pendapatan asli daerah. Pengurangan zakat terhadap pajak daerah memungkinkan dilakukan karena persentase rata-rata zakat 2,5%, lebih rendah ketimbang pajak yang berkisar rata-rata 10%. Banyak penelitian yang memfokuskan diri pada potensi zakat hasilnya sangat signifikan jika dibandingkan dengan penerimaan pajak daerah, baik pada kontek provinsi maupun kabupaten/kota.

Potensi yang sangat besar terhadap penerimaan Aceh dari zakat untuk memenuhi kebutuhan pembangunan sektor sosial, dana otonomi khusus dapat diprioritaskan untuk pembangunan pendidikan, kesehatan, infrastruktur, investasi dan lain-lain. Oleh karenanya dibutuhkan langkah konkret pemerintah Aceh untuk mewejudkan zakat sebagai salah satu sumber pendapatan pemerintah sebagai upaya alternatif pembiayaan pemerintah daerah pasca berakhirnya dana otonomi khusus. Butuh perencanaan yang matang untuk mempersiapkan kebijakan tersebut, dimulai dari regulasi qanun tentang zakat, kelembagaannya, personalia, pendanaan, koordinasi dan sinkronisasi, edukasi dan pelatihan aparatur pengelola zakat, sosialisasi kepada masyarakat, baru kemudian melakukan pungutan zakat pada kegiatan ekonomi masyarakat. Regulasi zakat sebagai pengurang pajak daerah atau sebagai penghapus pajak daerah tidak dilakukan sekaligus, tapi perlu tahapan yang diatur dengan priode tertentu sehingga tidak terjadi kegaduhan pemerintahan.

Zakat, Aceh-Owned Enterprises and Bonds as the Financing Breakthrough of Aceh Post Special Autonomy Fund

(first part of three posts)

A. Management of Zakat Aceh

A.1. Types and Kinds of Zakat

Quoting the commentary of Quraish Shihab in the Tafsir Al Misbah book, zakat means sanctification and development. That is, through the payment of zakat, a Muslim is invited to purify the soul by eroding the nature of greedy, stingy, loba within him. The types of various kinds of zakat are as follows: 1. Zakat Money / savings; 2. Zakat gold; 3. Zakat of silver; 4. Zakat on investment; 5. Zakat property; 6. Zakah on trade; 7. Zakat agriculture; 8. Zakat livestock; 9. Zakat precious stones; 10. Other Zakat Zakat Zakat is part of the property that must be set aside by a Muslim to be distributed to 8 groups who are entitled to receive zakat. Let's look at one by one 8 groups who have the right as the recipient of zakat as follows:

- Fakir (people who do not have property);

- Poor (people whose income is insufficient);

- Riqab (slave or slave);

- Gharim (people who have a lot of debt);

- Mualaf (new converts to Islam);

- Fisabilillah (warrior in the way of Allah);

- Ibn Sabil (traveler and overseas student);

- Amil zakat (receiving committee and zakat fund manager).

A.2. Potential of Zakat

The potential of zakat Indonesia in a year reached Rp 217 trillion. These potential figures appear in research entitled Economic Estimates and Determinations of Zakat Potential in Indonesia by the Bogor Agricultural Institute (IPB), National Amil Zakat Agency (Baznas), and Islamic Development Bank (IDB) in 2011. But unfortunately, the huge potential of national zakat accumulation is not in line with the realization in the field. Absorption of the realization of the national zakat collection only reached about 1 percent of the potential of zakat is our duty all to be able to optimize the potential of zakat in Indonesia, especially amil zakat institutions (LAZ) such as Dompet Dhuafa. Zakat funds of Rp 217 trillion if collected will be very helpful in efforts to alleviate poverty.

The results of the research team and the Center for Research and Publishing Institute for Development and Community Service (LP2M) UIN Ar-Raniry, Banda Aceh cooperate Baitul Mal Aceh revealed the potential of zakat in Aceh in 2014 reached nearly Rp 1.4 trillion. While the realization reached during 2014 is only about Rp 350 billion, is included through Baitul Mal Gampong. Researchers from LP2M Research and Publishing Center UIN Ar-Raniry, Dr Kamaruzzaman Bustamam-Ahmad and Dr. Nazaruddin AW revealed this data in a seminar on the results of the study at the LPTQ Hall of the Islamic Sharia Service of Aceh, Banda Aceh, Thursday (15/1). This research was carried out in East Aceh, Southeast Aceh, Bener Meriah, West Aceh, Banda Aceh, and Singkil.

The research team of the two institutions held a focus group discussion (FGD) which was attended by all relevant agencies representatives from 23 districts / municipalities in Aceh, so that the results of this study is estimated to only decrease or miss about 10 percent of the real potential. The estimated potential of zakat from the six districts / cities to be sampled reached Rp 349.645.870.087. Then the number is divided by six according to the number of sample districts / cities so the result Rp 58.274.311.881. This is an average potential that can be obtained in every district / city numbered 23 in Aceh plus Baitul Mal Aceh, so the result Rp 1.398.583.430.348. This is the potential of zakat that can be obtained throughout Aceh.

A.3. Taxes Central and Local Taxes

Taxes applicable in Indonesia are basically divided into two types, namely local tax and central tax. Local tax is a tax levied by the local government, where the proceeds of the collection will be poured into the Regional Budget (Revenue and Expenditure Budget). While the central tax is the collection of taxes that are the responsibility of the central government in its implementation, and the result of this tax will be used as the source of the state budget, which will be used to mobilize the state economy, national development and other facilities.

Based on the prevailing laws and regulations in Indonesia, the types of taxes included in the scope of the central and regional taxes are:

A.3.1. Central Tax Types consist of:

a. Income Tax (Income Tax);

b. Land and Building Tax (PBB)

c. Stamp Duty

d. Value Added Tax (VAT) and Sales Tax on Luxury Goods (PPnBM)

A.3.2. Types of taxes province consists of:

a. Vehicle tax;

b. Transfer of Motor Vehicle Title;

c. Motor Vehicle Fuel Tax;

d. Surface Water Tax; and

e. Cigarette Tax.

A.3.3. Type of district tax consists of:

a. Hotel Tax;

b. Restaurant tax;

c. Entertainment Tax;

d. Advertisement tax;

e. Street lighting tax;

f. Non-metallic and rock mineral taxes;

g. Parking Tax;

h. Groundwater Tax;

i. Swallow's Nest Tax;

j. Land Tax and Rural and Urban Buildings and;

k. Acquisition of Land and Building Rights.

A.4. Tax vs. Zakat

There is the same nature between taxes and zakat, ie quoting can be done by force and not directly affected to taxpayers and zakat. Another similarity is between the central tax and zakat imposition of the object of levies seen from the type, while for local taxes have specified the type of levy so that not all economic activities are subject to local taxes, in contrast to the central tax and zakat where all economic activities are affected for the central tax and zakat. This is a loophole for the acceptance of zakat where local tax laws are not regulated to be the object of levies.

The problem arises when the two objects of levies become the prima donna of state income to finance its activities. The community is burdened with multiple tax payments and even multi-levies, more so than in an economic activity. The policy to be taken is how zakat levies will be tax deductible, especially local taxes, even if possible as a tax eraser without fear of losing local revenue sources in local revenue. Zakat deductions on local taxes are possible because the average percentage of zakat is 2.5%, lower than the average 10% tax rate. Many studies focusing on the potential of zakat are very significant when compared with local tax revenues, both on the provincial and district / city contexts.

The enormous potential of Aceh's revenue from zakat to meet social sector development needs, special autonomy funds can be prioritized for education, health, infrastructure, investment and so on. Therefore, it takes concrete steps of Aceh government to zakat as one of the source of government revenue as an alternative effort of local government financing after the end of special autonomy fund. It takes careful planning to prepare the policy, starting from the regulation of qanun about zakat, institution, personnel, funding, coordination and synchronization, education and training of apparatus of zakat management, socialization to the society, then doing zakat levy on community economic activity. Zakat regulation as a deduction of local taxes or as eraser of local taxes is not done at once, but it needs stages that are arranged with certain period so that there is no commotion of government.

Congratulations @ovathur! You have completed some achievement on Steemit and have been rewarded with new badge(s) :

Click on any badge to view your own Board of Honor on SteemitBoard.

To support your work, I also upvoted your post!

For more information about SteemitBoard, click here

If you no longer want to receive notifications, reply to this comment with the word

STOPWARNING - The message you received from @pukhtoon is a CONFIRMED SCAM!

DO NOT FOLLOW any instruction and DO NOT CLICK on any link in the comment!

For more information, read this post:

https://steemit.com/steemit/@arcange/virus-infection-threat-reported-searchingmagnified-dot-com

If you find my work to protect you and the community valuable, please consider to upvote this warning or to vote for my witness.