조만간 '비트파이넥스 테더(bitfinex tether)'문제에 대하여 포스팅을 해볼예정입니다.

그에 앞서 매우 유용한 글을 제 블로그 팔로워분들도 공유하시면 좋겠다 싶어 가져왔습니다.

이번 포스팅은 '금융시스템의 이해' 입니다.

1.금융은 누가 지배하는가?

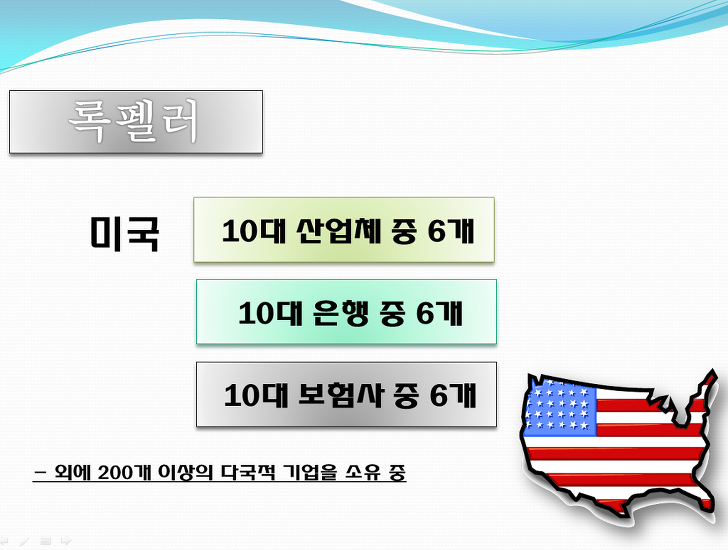

일단 세계 금융은 록펠러, 로스차일드, JP모건 가문이 지배한다고 생각하시면 됩니다. 이 세 가문에 관련된 사람들을 '금융엘리트'라고 지칭하겠습니다. 각 가문이 어떻게 돈을 모았는지는 추후 따로 포스팅 해보겠습니다.

금융지배구조를 간단히 표현하면, "시민<정부<기업<은행<금융엘리트"라고 할 수 있습니다.

우리 시민이 땀을 흘려 일하면, 값어치를 매겨 돈과 바꿀 수 있습니다. 정부는 시민들에게 세금을 매기고, 금리를 조절해서 시민을 통제합니다. 하지만 세계 자원을 통제하는 다국적 기업이 정부를 통제하고, 시장을 지배하죠. 그 기업은 또한 은행과 공생합니다. 은행으로부터 자금을 수혈 받기도 하고, 그들과 협력해서 알짜 기업, 자산을 빼앗습니다. 하지만, 최상층에는 금융엘리트가 존재합니다. 이들이 은행을 지배하거든요.

2.본원통화와 파생통화

통화가 무엇인지 알고 계신가요? 통화는 현금보다 큰 개념입니다. 현금, 예금, 수표, 어음등을 합친 것이죠. 이 통화는 크게 본원통화, 파생통화(예금통화)로 나눌 수 있습니다.

본원통화라는 것은 한국은행과 같은 중앙은행에서 찍어내어 각 은행에 공급되는 현금입니다. 이 돈이 일반 시중은행으로 들어가서 파생통화(예금통화)를 만들어 냅니다. 시중은행은 자기자본비율(BIS 비율)이라는 것이 있어서, 추후 발생할 위험을 회피 할 수 있게 합니다. 하지만 예금액의 많은 부분은 재대출되면서, 외형이 확장됩니다. 그렇다면, 은행이 어떻게 돈을 굴리는지, 실제 예를 들어 살펴볼까요?

A라는 사람이 있다고 가정하겠습니다. A는 '묻지마은행'에 돈 1000만원을 입금합니다. 그러면 '묻지마은행'은 900만원은 다른 사람에게 재대출 해 줄 수 있고, 100만원은 은행 금고에 보관합니다. (은행의 자기자본비율 10%)

B가 '묻지마은행'에 자동차 대출금을 요청한다고 합시다. 그러면 아까 A의 예금액 900만원을 B에게 빌려줍니다. B는 자동차세일즈맨 C에게 그 900만원을 주고 자동차를 받게되죠.

그럼 자동차 세일즈맨C는 '다모아은행'에 900만원을 입금합니다. 그럼 '다모아은행'은 810만원은 다른사람에게 재대출 할 수 있으며, 90만원은 은행 금고로 보냅니다.

자영업자 D는 '다모아은행'에서 810만원을 대출 신청합니다. 그럼 '다모아은행'은 D에게 810만원을 D에게 대출해줍니다.

인테리어업자 E는 D에게 810만원을 받고 '이리와은행'에 입급합니다.

이러한 과정이 반복되면, 대출가능 금액이 계속 쌓이고, 금고에도 계속 금액이 쌓입니다. 하지만 여기서 중요한 것은 실제로 돈이 만들어 지거나, 금속이 만들어지는 것도 아니며, 다만 컴퓨터속에 숫자만 늘어나는 것입니다. 하지만 통화량은 1000만원 + 900만원 + 810만원, 총 2710만원이 되었습니다. 이렇게 시중에서 유통되는 통화량이 한국은행에서 찍어낸 통화량보다 훨씬 많아지게됩니다. 이것은, 은행이 지급준비금만 남기고 재대출을 해주면서 '파생통화'가 늘어나기 때문입니다. 이런 시스템을 통해 한국은행과 같은 중앙은행은 시중금리, 지급준비율(은행이 고객으로부터 받아들인 예금 중에서 중앙은행에 의무적으로 적립해야 하는 비율)등을 통해 시중 통화량을 조절합니다.

3.은행시스템의 유래

은행은 17세기 '금세공업자'들로부터 시작되었습니다. 이전에는 금을 자산 거래 수단으로 사용했죠. 하지만, 사람들이 금을 직접 들고다니면서 금융 거래를 하기는 힘이 들었습니다. 그래서 실제의 금을 금세공업자의 금고에 넣어두고, 대신 그들로부터 받은 영수증을 가지고 금융거래를 하기 시작했는데, 이 영수증이 바로 최초의 지폐입니다.

근데, 이 금세공업자들이 꾀를 냅니다. 아주 극소수의 사람들만이 필요할 때 자신의 금을 꺼내 쓴다는 점에 착안해서, 금고 소유자(현재의 은행)는 자신이 실제로 보유한 금보다 더 많은 영수증을 만들어 유통시키게 된거죠. 금고 소유자는 이 영수증을 대여해주고, 이자를 청구하게 됩니다. 웃긴건 자신이 실제로 갖고 있지도 않은 금에 대한 이자를 청구하게 된거죠. 이것이 바로 "보조 보유금 제도" 탄생의 배경입니다.

이 상태에서 금고 소유자(현재의 은행)는 '무'의 상태에서 돈을 벌어가게 됩니다. 하지만 일반 사람들은 '대출금과 이자'를 갚기 위해 힘들게 일을 하게 됩니다. 이것이 바로 현대판 금융 노예제의 탄생 배경입니다.

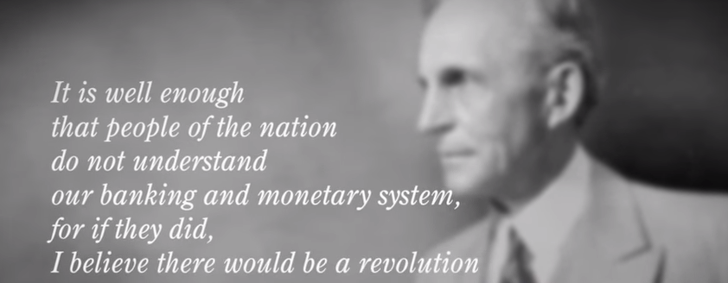

1922년, 헨리 포드는 위와 같은 이야기를 합니다. "국민이 우리 은행과 재정 시스템을 모르는 것이 좋다. 만약, 국민이 알면 내일이 오기전에 혁명이 일어날 것이다."

우리가 이렇게 빚을 지고, 빌린 돈을 갚기 위해 평생을 일개미처럼 일하는 것은, 우리의 잘못도 아니고, 우리가 바보여서도 아닙니다. 다만 처음부터 금융시스템이 이렇게 돌아가도록 디자인 되었던 겁니다.

4.연방준비제도

1910년 제킬섬(Jekyll Island)에서는 록펠러, 로스차일드, 모건등 개인 은행가들이 모여 연방준비제도를 만들 법안의 초안을 제작 합니다.

.jpg)

결국 1913년 연방준비위원회(Federal Reserve)가 탄생했고, 같은해 'Internal Revenue Service(내부 수익 서비스 제도)'가 설립되었습니다. 이로 인해 소득세가 탄생되었고, 정치인들의 빚과 이자대금을 일반 국민이 은행에 지불하게 되었죠.

연준에 관련해서 유명한 어구가 있지요. "The Federal Reserve is not federal." 네, 국가 기관이 아닙니다. 연준 위원장은 미국 대통령이 임명하기 때문에, 마치 정부 소유의 시스템처럼 보이지만, 실상은 개인 소유의 중앙은행입니다.

.jpg)

연준은 정치인들, 다국적 기업을 위해 마음데로 돈을 찍어 낼 수 있으며, 우리 시민이 그 빚을 갚습니다. 정치인은 그 댓가로, 이러한 금융 시스템을 보호하게 되지요. 결론적으로, 연준은 개인 소유의 법인으로서 독점적으로 돈을, 무제한적으로 발행할 수 있는 힘이 있으며, 그 독점권은 정부가 보장하게 됩니다. 국가를 사들인 연준은 경제 안정을 돕는 기관으로서, 정치와 독립해서 존재해야 합니다. (한국은행도 마찬가지 입니다.)

하지만, 연준체제 이후, 대부분의 돈은 극소수의 사람들에게만 흘러들어갈 뿐, 대부분은 빚의 노예가 되어 힘들게 살아가고 있습니다. 미국의 경우 90%이상의 자산이 상위 1%에 집중되어 있다고 하지요.

5.연준, 금융엘리트의 금융지배 수법

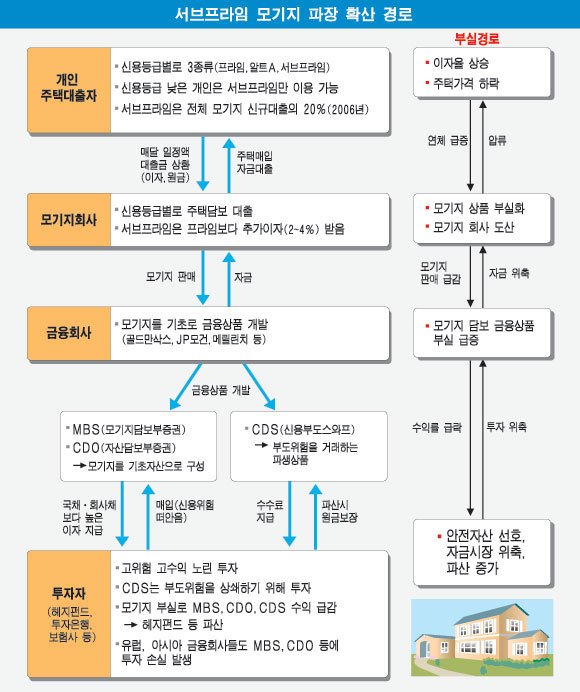

1929년 미국 대공황 이전, 금융엘리트들은 주식 폭락 직전에 발을 빼었습니다. 그때 현금화한 자산을 이용해서, 공황 이후 싼 주식과 쓰러져가는 소규모 은행을 사들입니다. 이 때의 금융 엘리트들이 로스차일드, 록펠러, 모건입니다. 비슷한 상황이 2008년 서브프라임 모기지사태로 발생했지요. 역시나 이때, 로스차일드, 록펠러, 모건은 큰 수익을 거두어 들입니다.

2008년 금융위기 당시에, 로스차일드, 록펠러, 모건이 실질적으로 지배하는 Bank of America, Citi Bank, CHASE에서 은행의 불량채권을 AAA등급을 매겨서, 집을 가진 사람들에게 팔았습니다. (불량채권, 파생상품, 채무불이행 스왑)

이들 은행은 이런 불량채권이 문제가 되리라는 것을 알면서도, 일반 시민들에게 팝니다. 결국 서브프라임 모기지 사태가 터지고, 일반 사람들은 집, 직장, 퇴직금을 잃게 됩니다. 하지만, Bank of America, Citi Bank, CHASE 모두 정부로부터 긴급 구제를 받았습니다. 연준은 미국민이 반대했음에도 불구, 이들 은행에 수백억 달러를 보조해줬습니다. 연준을 만든 로스차일드, 록펠러, 모건은 연준을 통제하며, 연준이 시행하는 정책을 통해 자신이 지배하는 은행을 가지고 수익을 극대화 합니다.

6.양털깎이

이제, 금융엘리트들이 어떻게 자신의 금융 권력을 공고히 하는지 알아보도록 하겠습니다.

2008년 경제 위기는 인위적으로 거품경제를 만들고, 이후에 돈을 조여서, 자산을 쓸어 담는 행위였습니다.

① 경제 호황기 : 이자율을 낮추고, 사람들이 많은 대출을 받게 합니다.

② 경제 활성화, 일자리를 창출 : 사람들은 많은 돈을 소비하고, 다양한 수요가 창출됩니다.

③ 공장 시설의 확대 : 회사는 더 많은 대출을 받고, 생산 설비를 늘입니다.

④ 호황기의 지속 : 사람들은 지금의 행복이 계속되고, 돈을 안정적으로 계속 벌 수 있을 것으로 착각합니다.

⑤ 이자율의 상승 : 이때 금융 엘리트들은 이자율을 올립니다. 대출 조건이 엄격해지고, 대출 받는 사람들이 줄어들지요.

⑥ 실질소득의 감소 : 사람들의 수입 중 많은 부분이 추가 이자를 지불하는데 나갑니다. 이렇게 되면 소비가 위축됩니다.

⑦ 통화량 수축 : 생산설비는 이미 늘어날데로 늘어났지만, 소비는 줄어들고, 시중에 돈이 돌지 않습니다.

⑧ 회사 부도 : 회사의 이익은 줄고, 구조조정으로 일자리는 줄어들게 됩니다. 많은 회사들이 문을 닫게 됩니다.

⑨ 양털깎이 : 사람들은 직업을 잃고, 대출금 상환 능력이 없어집니다. 이때 회사와 개인이 파산하면, 은행은 담보를 쓸어갑니다.

위의 과정은 수백년간 지속되어 왔으며, 앞으로도 지속 될 것입니다.

이 과정을 거치면 거칠수록, 부는 소수에게만 돌아갑니다.

문제는 우리나라의 경우 현재 ⑤번 상태에 있다는 것입니다.

그래서 향후 2-3년이 참으로 걱정입니다.

이번 포스팅에선, 경제 생활 주체로서, 개인들이 알아야 하는 금융의 기본 시스템에 관해 알아보았습니다.

은행시스템의 유래나 연방준비제도의 역사에대해 궁금하시다면

쑹훙빙(宋鴻兵)의 '화폐전쟁'을 읽어보시길 추천합니다!

출처는 닥터QL의 조화로운삶입니다.

팔로우와 보팅 한번씩 눌러주시면 정말 감사하겠습니다.

Hi! I am a robot. I just upvoted you! I found similar content that readers might be interested in:

http://qlclinic.com/79

That is original posting!

암호화폐가 탈중앙화 이상의 목표에 달성했으면 좋겠습니다.

지금 투기로써 우려하지만 이러한 관심으로 인해 기존 중앙적 시스템이 점차 돈을 사용하는 실질적인 사용자들에게 권력이 넘어갔으면 합니다. 좋은글 감사합니다.

좋은 말씀 감사합니다.ㅎㅎ

좋은글 잘봤습니다. 이글 퍼가도 되나요? 저처럼 모르는 분들과 공유하고싶네요

잘읽었습니다 ^^ 어렵네요 시장이 ㅠ.ㅠ