Token Economy Studygroup 12주차 정리입니다. 이번 주제는 토큰이코노미와 비즈니스, ICO Rating, Crypto 내재가치 부여하기 입니다.

#1 토큰이코노미와 비즈니스

발표자분의 요청에 따라 비공개합니다.

#2 ICO Rating _ 최낙훈님

크립토 범죄가 발생하면서 ICO검찰 같은 것을 꿈꿨음. 그런데 그럴 수 없으니 현실적으로 할 수 있는 것을 찾다가 ICO rating을 공부. S&P, 무디스, 피치 모두 사적인 신용평가사인데 마켓의 95%를 차지. ECB에서 돈을 다른 은행에 빌려줄 때 담보 평가를 이 네 회사(앞서의 3곳 + DBRS)만 사용. 그래서 거의 의무사항으로 이 회사들을 거치고 있음.

후오비 상장 심사를 신청을 하면 내부적으로 후오비 내부적 rating을 실시. 평가 점수가 60점 이상 이어야하고 리스크 점수가 35점 이상이어야 상장해줌. 후오비도 자체적으로 rating 시스템을 갖고 있음. 그런데 평소 생각해보지 못했던 질문지가 많음. 20등 안에 드는 로펌한테 security token이 아니고 utility token이라는 법정 소견서를 받아와라 등. security적 성격이 없다는 것을 설명하는 정도가 아니라 보증을 해주는 legal specialty를 옆에 데리고 있어야 한다는 것. 투표권이 홀더들한테 있으면 이게 다른 프로젝트나 제3자에게 미치는 영향력에 대해서도 설명하라는 일종의 주식의 차등의결권 조항같은 것도 있고 어떤 그룹이라든지 개인을 차별하면 안되고 차별하면 소명을 하게 되어있음. 또 Private Sale의 가격에 대한 질문이 많음. Private Sale의 볼륨이라던지 가격을 디테일하게 물어봄. ICO를 평가할 때 거래소가 바라보는 앵글이 분명히 있음. 평가라는 것은 평가자의 bias나 목적이 들어가있는데 거래소는 해당 프로젝트 또는 코인/토큰이 대중한테 매력적이어서 자신의 거래소에서 흥행하는 것을 목적으로 하기 때문에 질문들이 이런 것에 앵글이 맞춰짐.

그렇다면 상장폐지는 어떤 경우인가. 팀이 해체되었을 때, 법률상 하자가 발생하였을 때, 거래량이 100달러 이하로 30일 이상 되었을 때 또는 하루 거래량이 0인게 5일 동안 지속되었을 때.

코스닥 상장요건을 보면 굉장히 객관적이고 누가 봐도 납득이 되는 객관적 테스트를 통과하는 것인데 크립토 거래소는 스타일도 다양하고 거래소 별 아젠다도 다름. 만약 어떤 ICO 평가기준이 객관적으로 존재한다면 현재와 같은 리스팅 수수료를 요구하는 행위도 무의미. 그러나 그런 객관적 기준이 존재하지 않기에 현재는 거래소에 상장되기 위해 Informal한 관계들에 매달리고 있음. 거래소의 누구 아냐 이런 것. 안타깝게도 informal한 관계에 들이는 노력 대비 리스팅 criteria를 생각하지 않음.

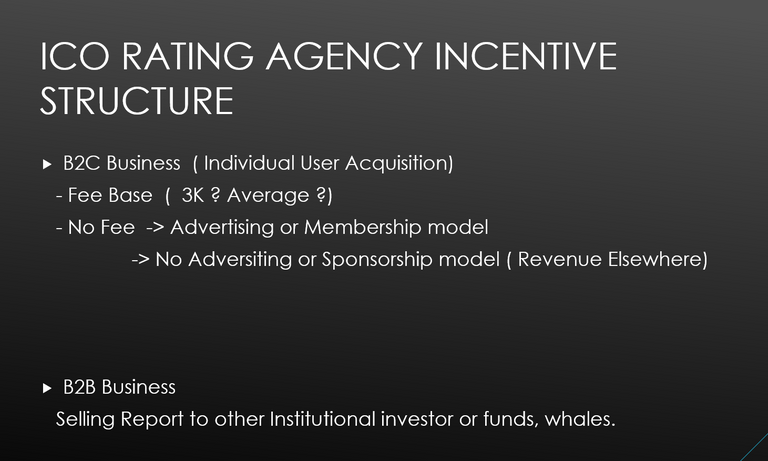

ICO rating 에이전시를 만들려면 비즈니스 모델이 있어야 굴러갈 것. 그런데 BM은 2가지 경우밖에 없음. 일단 ICO rating은 3만불 받음. post ICO rating은 2만불. 기본적으로 시장은 ‘어떻게 돈을 받고 bias 없는 rating을 할 수 있냐’는 반응이 많음. 아무튼 왜 post ICO rating을 할까. 팀이 돈을 모으고 나면 투자자들은 향후 돈을 모은 팀이 돈을 제대로 쓰고 있는지 궁금해하고 이것에 대해 불만이 많음. 주식 시장의 상장사 같은 경우 정규적인 공시가 있는데 ICO팀은 법적 공시물이 없음. 그래서 그나마 post ICO rating을 요구. 이게 그나마 중간쯤에 있는 enforcement가 아닌가. 그런데 고객한테 돈 받고 하는게 싫다면 광고 때리거나 유저에게 돈 받는 membership하는 모델. 그런데 광고도 안 받고 membership도 싫어하면 다른 모델을 찾아야함. B2B 서비스도 있음. 기관 투자자가 들어오면 이 기관들에게 줄 수 있는 validity가 필요. 크립토 마켓에서는 크립토 애널리스트가 쓴 보고서가 해당될 것. 투자하는 코인에 대한 deep한 분석에 대한 수요가 높고 최고의 정보는 그쪽에 있지 않을까 예상.

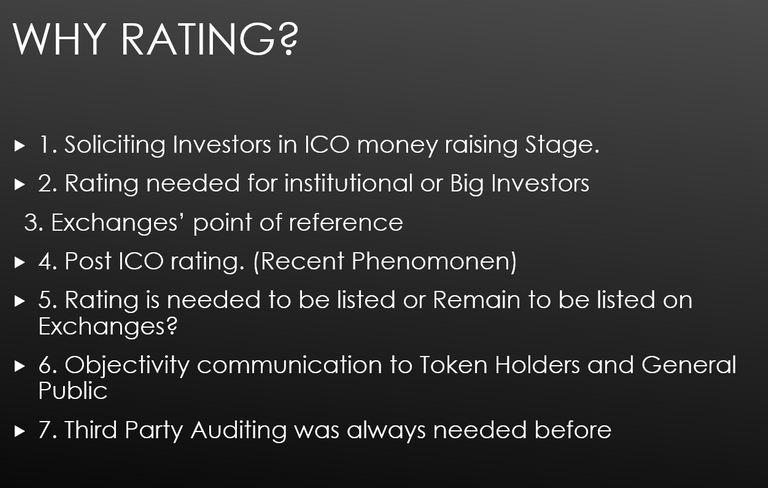

왜 rating을 하는가. 핵심은 ICO를 할 때 정보를 얻기 위함임. 그리고 빅 기관들은 들어오기 전에 validity가 필요. 거래소도 reference가 필요. ICO team의 경우 특히 token 홀더들과 커뮤니케이션 할 때 “우리는 객관적이고 투명하고 스마트한 솔루션”이라고 말하는 것보다 “제 3자가 말해주는데요” 하는게 설득력 있으므로 마케팅 측면도 갖고 있음.

ICO Bench는 사람들이 많이 아는 솔루션. https://icobench.com/ 특이한 것은 AI rating Bot이 있다는 것. 자동으로 평점을 짜는 봇. Benchy라는 이름을 갖고 있음. 사람이 rating하는 것과 Benchy가 한 rating 두 가지 모델을 만듬. 에어블록 같은 경우 둘 사이의 간극이 존재. 옛날에는 아무나 와서 rating할 수 있게 했음. 사람마다 평가점수를 받고 각 사람에게 가중치를 주어서 계산. 그리고 해당 웹페이지는 중개자 역할만 담당. 초반에는 이런 모델이 먹혔음. 이건 약간 초기 모델인데 이 ICO를 평가하는 사람들이 유명해지고 싶어서 무료로 해줌. 그런데 최근에는 돈을 주지 않고 rating을 받는 건 어려워짐. 그리고 scam 사건 때문에 평가자들이 바보된 사건도 발생. 그래서 요즘은 ICO rating 업체는 rating 평가자를 선별하는 상황이고 나아가 Rating AI도 만듬.

Crypto Briefing. https://cryptobriefing.com/ 보고서가 depth 있는 편. 근데 리뷰가 주 product은 아님.

ICO drops라는 사이트. https://icodrops.com/ B2C모델 중 광고 모델을 채택. ICO 업체들에게 돈을 받지 않음. 근데 중간 중간 광고가 뜸. rating 퀄리티가 탑 5에 들어감. 아무튼 객관성을 최대한 유지하려고 했는데 비즈니스 모델은 광고에 묶여 있음.

그 다음은 ICO bazaar라는 러시아 팀. https://icobazaar.com/ 이 팀은 한국 코인으로 돈을 번 케이스. 리뷰해주는 서비스를 4개 만들고 리뷰를 해주면 fee를 받는 서비스를 하고 있음. 수수료를 비트코인으로 받음.

한 번 리뷰에 3만 불을 받는 회사는 ICOrating. https://icorating.com/ 이 회사는 post ICO rating 모델을 처음 들고 나와서 집중한 케이스. 그리고 크립토 펀드 rating을 아직 시작하지는 않았지만 퀄리티를 구분하려는 시도를 시작. 다른 애들보다 one step빠름. 크립토 fund에 관한 설명과 리스팅이 되어 있음. 이런 정보를 rating 회사에서 수집하는 경우는 없기 때문에 차별점.

Picolo Research. https://picoloresearch.com/ 보고서 퀄리티가 좋은 곳. 리스팅 페이지 맨 오른쪽에 리포트를 클릭하면 보고서를 읽을 수 있음. 이런 경우 B2B를 바라보고 하는 것이기 때문에 코인의 숫자는 적고 한 번 분석할 때 딥다이브하고 웹사이트도 B2C 프렌들리하지 않음.

그 다음에 crush crypto 있음. https://crushcrypto.com/ 얘네는 이달의 ICO를 뽑음. 흥미로운 셀렉션. 이주의 코인, 이달의 코인, 이런 식.

다음은 my top 7 ICO. https://t.me/top7ico 자기네가 평가한 ICO 중 가장 핫한 7개 ICO를 고름. 그리고 자기가 7개를 발표하기 전에 다른 열 여섯 명의 탑 7을 라인을 해놓고 자기 일곱개를 셀렉션 함. 여기에 열 여섯명에는 크립토 influencer들이 많이 있음. 자신들이 뽑은 코인과 코인 셀럽이 뽑은 코인을 한 번에 정리한 케이스. 개인과 rating 회사의 구분이 없이 핫 한 코인 7개만 모아서 보여주는 형식임.

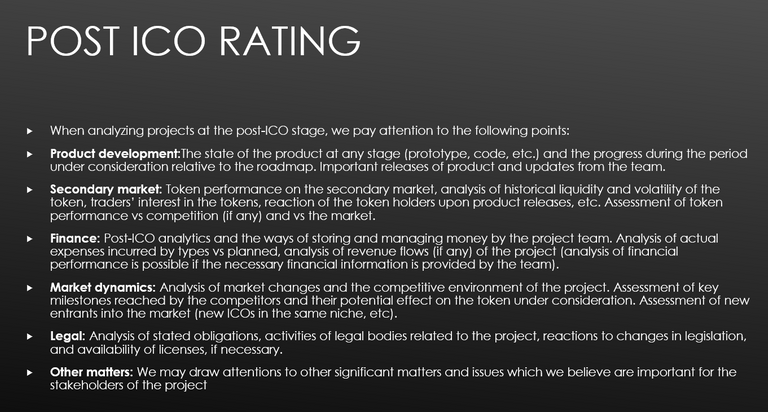

Post ICO rating의 경우 product, secondary market, finance등을 꼼꼼히 봄. 그리고 rating 컨퍼런스 가면 업체들끼리 서로 methodology를 공유. 평가는 common sense 수준에서 하고 있음. ICO marketdata의 경우 rating formula가 존재. 아래 공식을 참조.

Rating Formula = {(Founders score * 4) + (Advisors score * 3) + (Proof of concept score * 2) + (MVP score * 2) + (Technology layer score * 3) + (Token utility score * 3) + (Network effect score * 3) + Valuation score + Market potential score + Competition score + Supply score sold + Vesting score + Hype and media presence score} / 26.

security token이냐 utility token이냐? 현재 상황은 눈가리고 아웅하는 상황. security token은 SEC 규정을 다 적용받음. 이더리움하고 비트코인은 security가 아니라고 SEC가 발표. 그 전주에는 ‘존재하는 ICO는 security token이다’라고 발표.

미국 법원의 기준은 Howie test. 1번하고 2번은 공자님 말씀. 모든 테스트가 3번에 집중. 이걸 빠져나가려면 여러 가지 방법이 존재. ‘전부 탈중앙화되어 있다, 팀은 권한이 없다’ 등으로 디펜스 하면서 3번 카테고리로부터 빠져나가는 식으로 고양이 쥐싸움을 하고 있음. 코어 팀의 권한이 프로젝트에 별로 없거나 코어팀이 결정내리는 게 아니거나 권한이 분산되어 있으면 3번에서 벗어날 수 있음. 한편 security가 아니면 commodity인데 이거는 CFTC의 규제를 받음.

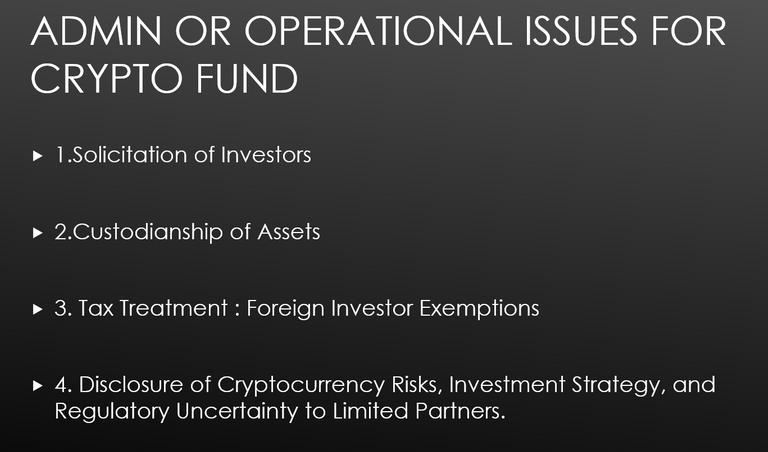

크립토 펀드가 2017년에 170개인가 있었음. 2018년에 오늘 찾아보니깐 300개가 넘음. 그렇다면 크립토 펀드 기준이 무엇인가. 크립토 펀드는 아직 어떻게 해볼 수 없는 animal이다. 크립토 펀드가 나타나기 전에는 우리는 헤지펀드 세상에 살고 있었음. 크립토 전에는 모든 금융 규제가 헤지펀드를 중심으로 구조가 짜여있었는데 헤지펀드는 이 규제를 피해가는 기법들이 있었음. 예외조항에 해당됨으로써 엄격한 규제를 피해갈 수 있는 구조를 짜서 돈 벌던게 헤지펀드였는데 리먼브라더스 사태가 터지면서 해비한 규제가 나옴. 현재는 크립토 펀드 규제가 없음. 헤지펀드 규제를 크립토 펀드에도 준용하고 있는데 아무리 생각해도 헤지펀드랑 너무 다름. 적용이 되는 조항이 있고 아닌 조항이 있음. 그전에 헤지펀드에서 가장 무거운 규제는 custodianship of assets임. 근데 크립토 펀드는 개인키를 제3자에게 알려주지 않음. 즉 이 규제에 해당되지 않음. 기존의 헤지펀드의 리걸 프로텍션 조항을 크립토 펀드에 쓰려고 해도 맞는게 없음. 또 헤지펀드가 누리는 세제 혜택을 크립토 펀드에게 줄 것인지 안 줄 것인지, 만약 세금을 받으면 법정화폐로 법인세를 받을 것인가 토큰으로 받을 것인가 등의 문제가 있음. 사람들이 이런 문제들에 대해 예측을 해보지만 어떻게 될지는 모름. 헤지펀드 같은 경우는 공개해야 하는 부분이 규제가 강해서 LP가 받아보는 부분이 많았음. 근데 LP 가 크립토 펀드에 돈 넣어도 보호 조항이라든지 권한이 별로 없음.

#3 Crypto 내재가치 부여하기 _ 이희우님

내재가치는 무엇인가. Investopedia에 의하면 내재가치는 다음과 같음. Intrinsic value is the perceived or calculated value of a company, including tangible and intangible factors, using fundamental analysis. 이것은 현재 시장가치와 같을 수도 있고 아닐 수도 있음. 아무튼 내재가치가 있어야 가치가 형성된다는 것을 기본 전제로 함. 내재가치는 옵션 프라이싱에 많이 사용됨. 옵션을 실행할 가치가 있을 때 들어오는 돈을 내재가치로 본다는 이야기. 콜 옵션 같은 경우 주가가 높게 형성되면 차액 만큼 돈을 벌 수 있는데 이게 In the Money인 것. 그리고 이것을 옵션의 내재가치로 쓰고 있음.

그런데 크립토에서 어떻게 내재가치를 부여할까. 두 가지 방식이 있음. Money 접근 방식과 stock 접근 방식. 크립토는 화폐와 주식의 성격 모두 지님.

우선 화폐의 부분부터 살펴보면 첫 번째로 화폐의 기능에 충실한 전략이 있음. 화폐의 4가지 기능. 가치척도, 교환수단, 지급수단, 가치저장. 이 네 가지 기준에 충실하게 만들면 됨. 그리고 화폐의 가치 유지 정책을 사용하면 됨. 이렇게 하려면 발행한도를 설정해서 추가 발행 여지가 없다는 것을 보여줘야 하고 인플레 관리도 필요. 그런데 이자지급은 어떻게 적용할지 아직은 모름. 화폐는 금리 조정 기능이 있는데 크립토는 어떻게 해야 할까. 가치척도 기준으로 본다면 스테이블 코인의 진영이 맞지 않을까. 바이낸스 코인도 어느 정도 가치척도 기능. 이걸 통해서 다른 코인을 살 수 있기 때문. 교환수단, 지급수단은 결제수단으로 쓰이는 오미세고나 스팀달러 같은 것. 화폐의 기본적 기능에 충실한 코인이라고 생각이 듬. 한편 가치 저장은 비트코인.

두 번째로 화폐의 활용 빈도를 극대화 시키는 전략이 있음. 이더리움은 ERC20으로 쉽게 token 생성을 할 수 있게 해서 이더가 계속 쓰일 수 있게 했음. 스팀도 SMT로 ICO기축통화를 시도. EOS나 iCON은 dApp을 활성화시켜서 그 생태계에서 코인을 더 쓰게끔 하면서 기축통화로 가려고 함. 거래소 코인도 마찬가지. 거래소 내에서 다른 코인도 사고 하면서 거래 빈도를 늘려간다는 것. ICO플랫폼 통화로 진화. 결국은 fat protocol 전략을 화폐쪽에서 구사.

다음은 주식적 성격을 바탕으로 한 접근법. 첫 번째가 느슨한 접근법. 우선주 방식. 보유자에 대한 배당과 의결권을 강화하는 방식. 배당을 더 준다던지 하는 방식을 생각해볼 수 있음. 스팀이나 EOS도 BP들에게 배당을 줌. EOS처럼 staking을 하던가 steem에서 스팀을 스팀파워로 전환하면 의결권이 강화되고 생태계에 있는 사람들에게 스팀파워 투표해서 저작권료도 줄 수 있음. staking이든 스팀파워 전환이든 어느 시점에 의결권을 줄 것이냐는 문제가 들어가기 때문에 vesting period가 따라옴. 문제는 이런게 들어가면 security type으로 의심을 받게 되는 상황.

두 번째는 적극적 접근법. 시장에 직접 개입. 영업이익으로 시장에 개입하여 코인 매입 및 소각하는 방식. 주주의 가치와 코인의 가치를 일부 연동. 돈 잘 버는 거래소 중심으로 가능. 그러나 이것 자체도 security 타입에서 벗어나긴 어려울 것으로 예상.