“Of Dollars And Data”에 올라온 글 “Stay on Script: On the Importance of Sticking to Your Investment Plan”을 옮겨 봅니다.

https://ofdollarsanddata.com/stay-on-script-fbf9e381623f

규칙, 즉 투자 계획에 충실 하라는 것입니다. 투자에 있어서 계획을 꾸준히 지켜나가는 것이 중요하다는 점을 일깨워 주는 글입니다. 소위 “할리우드의 가치 투자자”라고 할 수 있는 영화 제작자 제이슨 블룸의 재미있는 규칙을 통해, 투자에서도 “규칙 준수”가 중요하다는 점을 이야기합니다.

..........

첫 해에 그는 15,000달러를 1억 9천3백만 달러로 불렸습니다. 다음해에는 3백만 달러로 1억 7천7백만 달러를 만들었습니다. 역사상 최고의 투자자 중 한 명의 얘기를 하는가보다 라고 생각할지 모르겠습니다. 하지만 아닙니다.

이런 엄청난 수익을 올린 사람은 다름 아닌 제이슨 블룸(Jason Blum)입니다. 블룸하우스 프로덕션의 영화 제작자이자 CEO입니다. 블룸하우스에 대해 들어보지 못한 분도 계시겠지만, 이 회사가 만든 영화들은 할리우드 영화 전체 중 투자 수익률이 가장 높은 편에 속합니다.

처음 만든 영화 " Paranormal Activity(한국 개봉 제목: 파라노말 액티비티"와 "Paranormal Activity 2(한국 개봉 제목: 파라노말 액티비티 2)" 이 두 편으로 제이슨 블룸은 영화 업계에서 꾸준히 수익을 올릴 수 있는 새로운 방법에 눈을 뜨게 됩니다. 엄격한 규칙을 만들고 그에 따라 초저예산으로 공포 영화(일반적으로 영화 한 편 당 5백만 달러 이하)를 만드는 것이었습니다. 한 마디로 규칙을 지키는 것이었습니다.

블룸 하우스의 규칙은 다음과 같습니다.

대사를 너무 많이 넣지 말 것. 엑스트라까지 대사가 있게 되면, 법률상 이들에게 추가로 400달러를 지급해야 함. 따라서 엑스트라의 대사를 없애면 비용을 절감하는 동시에 더 무서운 영화를 만들 수 있음.

촬영 장소를 너무 많이 잡지 말 것. 비용을 줄이기 위해서는 영화 전체를 한 곳에서 촬영하는 것이 이상적임(예를 들어, 집, 숲, 학교 등).

배우 개런티를 가능하면 적게 줄 것. 단, 런닝 개런티 계약이라는 당근을 제시할 것. 그렇게 하면 유명 배우를 쓸 수 있고, 회사는 영화가 망해도 기본적으로 피해가 없음.

절대로 처음 책정한 예산을 깎지 말 것. 블룸하우스의 철칙임.

이와 같은 규칙을 잘 지켜 만든 영화가 "The Boy Next Door(한국 개봉 제목: 더 보이 넥스트 도어)"입니다. 이 영화는 로튼 토마토에서 10%, 관객 평점에서 33%를 받았습니다. 이렇게 나쁜 평점에도 불구하고, 이 영화는 4백만 달러의 예산으로 5,240만 달러의 수익을 올렸습니다! 이런 끔찍한 영화가 10배의 수익을 올릴 수 있던 이유는 블룸 하우스가 규칙을 엄격하게 지켰기 때문입니다.

블룸하우스의 사례는 투자자에게도 적용됩니다. 왜냐하면 수많은 증거로 볼 때, 일반 투자자가 자신의 투자 계획을 잘 지킬수록 수익률이 좋아진다는 수많은 증거가 있기 때문입니다.

조엘 그린블라트가 한 말처럼, "스스로 포트폴리오를 운용하는 투자자라고 해서 다 같은 것은 아닙니다. 똑같이 저평가된 주식을 골라 포트폴리오를 구성한다고 해도, 미리 정한 규칙을 잘 지킨 투자자가 우수한 수익률을 올리기 마련입니다."

어콰이어스 멀티플의 토비아스 칼리일의 말도 그렇습니다.

많은 투자자들이 엄격한 규칙을 싫어한다. 가능한 한 단순한 규칙을 좋아하고, 이를 바탕으로 결정을 내리곤 한다. 그리 나쁜 방법은 아니다. 전문가들도 단순한 규칙을 사용할 때 더 나은 결정이 나온다고 한다. 하지만, 전문가들은 단순한 규칙만으로 결정을 내리는 것은 아니다.

단순한 규칙(예를 들어, "저평가된 주식 매수")을 따르는 것이 마음속으로 복잡한 처리 과정을 거치는 것보다 더 나은 수익률을 올릴 수 있다는 사실이 믿기 어려울지 모르지만, 여러 증거에 따르면 투자에서는 이 말이 맞습니다. 그렇게 단순한 투자 개념보다 내가 더 낫다고 생각할지 모르지만, 그렇게 할 가능성은 낮습니다.

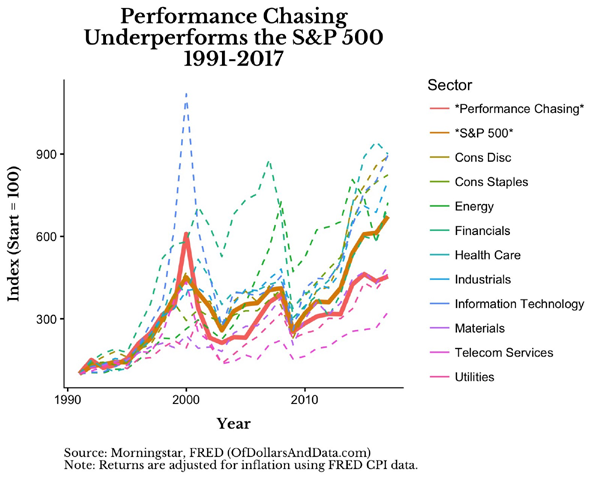

로렌스 햄틸의 S&P 500 부문별 실적 데이터를 통해, 수익률에 따라 부문을 옮겨 다니는 전략보다 한 부문에 꾸준히 투자한 경우가 수익률이 더 좋았음을 알아보겠습니다.

전자의 수익률 추종 전략은 전년도 가장 수익률이 높았던 부문에 투자하는 것입니다. 예를 들어 1990년에 "헬스 케어" 부문의 수익률이 가장 좋았다면, 1991년 이 부문에 올인 하는 것입니다. 1991년에 "에너지" 부문이 최고였으면, 1992년에는 "헬스 케어" 부문을 팔고 "에너지" 부문으로 갈아타는 것입니다.

수익률 추종 전략의 수익률과 대비해 각 부문의 수익률을 그래프로 그려보면, 이 전략이 얼마나 형편없는 전략임을 쉽게 알 수 있습니다. 1991년부터 2017년까지 이 전략의 수익률은 겨우 두 개 부문보다 높았고, 위험도(수익률 표준편차) 면에서는 모든 부문 중 두 번째로 놓았습니다. 수익률 추종 전략과 S&P 500 전체는 두꺼운 실선으로 표시했고, 개별 10개 부문은 점선으로 표시했습니다.

위 차트에 나타낸 바와 같이, 바람직하지는 않지만 특정 한 부문을 고집하더라도, 수익률을 쫒아 이 부문 저 부문으로 뛰어다니는 것보다 좋은 수익률을 올릴 수 있습니다. 세금과 거래 비용을 감안하지 않더라도 그렇습니다. 세금과 비용을 감안하면 수익률 추종 전략은 더 바람직하지 않습니다.

물론, 비교적 단기간 동안 다른 여러 가능한 전략들 중에서 하나만 골라 테스트해본 것이긴 해도, 투자 계획을 지키기 않고 수익률을 쫓아다닐 경우 저조한 수익률을 올릴 수밖에 없다는 사실을 보여주는 사례입니다.

마지막으로, 모든 전략이 마찬가지라고 말하는 것은 아닙니다. 잘못된 투자 계획을 고수하게 되면, 저조한 수익률을 올리기 마련입니다. 하지만 역사적으로 여러 시장에서 장기간 입증된 좋은 투자 계획을 찾아, 이 계획을 고수한다면 훌륭한 결과를 얻을 수 있을 것입니다.

..........

경제학자 존 메이너드 케인즈는 이렇게 말했습니다.

도박 본능을 억누를 수 없는 이들에게 투자란 한 없이 지루하고 따분한 일이다. 하지만 그런 이들은 반드시 그에 따른 대가를 치루기 마련이다.

전적으로 동의하는 말입니다. 좋은 투자 계획을 꾸준히 지키지 못하는 이유는 아주 지루한 일이기 때문입니다. 여러 투자 대상으로 분산된 포트폴리오를 구성하고 은퇴할 때까지 지키는 일은 아무 스릴도 없습니다.

이렇게 하기가 정 어렵다면, 포트폴리오 중 조금(5% 정도)를 떼어내 그냥 좋다고 생각되는 곳에 베팅하는 것도 하나의 방법입니다. 이렇게 하면 파산하거나 미래의 재정적 안전을 망치지 않고도, 자신의 "도박 본능"을 충족시킬 수 있을 것입니다.

규칙을 지키는 것은 정말 어려운 일이예요.

한번 몇번은 몰라도 꾸준히는 정말 어려운 일이예요..

꼭 지켜야 하는데 말이죠..

좋은 정보 감사합니다.

그렇죠 "꾸준히"라는 녀석이 문제입니다. 포스트라도 꾸준히 올려야 겠습니다.

감사합니다. ^ㄴ^

좋은정보 감사합니다^^

때때로 긴시간동안 아무것도 하지 않는것이 가장 지키기 힘든 일이라고 생각하는 1인입니다

잘 읽었습니다 @홍보해

분리 된 @pius.pius

감사합니다. 좋은 글 잘 읽었읍니다.