이솝 우화 중 하나로 토끼와 거북이가 있다. 모르는 분이 거의 없겠지만, 빠르고 거만한 토끼와 훨씬 느리고 두꺼운 껍질을 등에 진 거북이의 경주를 다룬 이야기다. 이 경주에서 흥미로운 점은 멀찍이 앞서간 토끼가 경주 도중 낮잠을 자기로 한 것이다. 자기 승리가 거의 확실하다고 생각했기 때문이다.

유감스럽게도, 토끼는 잠에서 깬 후 거북이가 앞서갔다는 사실을 깨달았다. 결승점을 향해 미친 듯이 달려갔지만, 거북이를 따라잡지 못했고, 토끼는 경주에서 졌다.

대부분이 이 이야기의 교훈을 “자만하지 말라”거나, “느리지만 꾸준한 것이 경쟁에서 이긴다.”라고 생각하지만, 끔찍한 의사 결정에 대한 경고라고 생각한다. 어쨌든, 토끼가 패배한 이유는 거북이의 좋은 결정이 아니라 토끼의 나쁜 결정 때문이었다.

찰스 엘리스의 책 “Winning the Loser’s Game(번역서: 나쁜 펀드 매니저와 거래하라)”에 담긴 전제도 동일하다. 책에서 엘리스는 “승자의 게임”과 “패자의 게임”을 이렇게 정의한다.

승자의 게임에서는 승자의 올바른 행동에 의해 승패가 결정된다. 패자의 게임에서는 패자의 실수에 의해 승패가 결정된다.

이어서 엘리스는 투자가 패자의 게임이라면서 그 이유는 시장에서 이기려고 하는 투자자들(즉, 승자가 되려고 하는 사람들) 중 대부분이 장기적으로 저조한 성과를 올리기 때문이라고 설명한다. 예를 들어, 높은 수익률을 올리려고 과도한 레버리지를 사용하거나 높은 수수료를 지불하는 것이 승자가 되려 했으나 패자가 되고 마는 두 가지 일반적인 방법이다.

따라서 투자자들에게 더 나은 전략은 이기려고 하지 않는 것이 아니라, 손실을 보지 않으려고 하는 것이다. 투자 커뮤니티의 많은 이들이 “최적의” 투자 방식에 대한 강박관념에 빠져있다. 하지만 그럴 시간을 파멸로 이어질 수 있는 행동을 하지 않는데 쓰는 편이 더 낫다.

워런 버핏은 2005년 버크셔 해서웨이 주주 서한에서 이 점을 가장 잘 표현하고 있다.

지난 오랜 기간 동안, 많은 아주 똑똑한 사람들이 아무리 자릿수가 긴 숫자라도 0을 곱해버리는 0이 된다는 사실을 비싼 대가를 치르고 배웠다.

엘리스와 버핏이 전하는 경고는 분명하다. 0을 피하라는 것이다. 무슨 일이 있어도 말이다.

그 이유는 0이 몇 년 또는 몇 십 년 동안의 공든 탑을 순식간에 무로 되돌릴 수 있기 때문이다. 그렇다면 "0"은 정확히 무슨 의미일까?

투자 세계에서 0은 일반적으로 높은 비용(예를 들어, 수수료, 세금, 사치스러운 지출 등) 또는 높은 위험(예를 들어, 레버리지, 집중 투자 등)과 관련되어 있다. 이러한 모든 것들은 제대로 관리하지 못하면, 경제적으로 엄청난 타격을 입을 수 있다.

하지만 부정적인 경제적 결과를 피하는 것 역시 투자 결정을 넘어서는 것이다.

예를 들어, 많은 경제 전문가들이 자산 배분 또는 저축률이 인생에서 가장 중요한 경제적 결정이라고 주장하지만, 누구와 결혼하느냐가 장기적으로 재정 상황에 더 큰 영향을 미친다고 주장하고 싶다.

그 이유는 잘못된 배우자를 선택하고 결국 이혼을 하게 되면 벌어질 일 때문이다.

이혼을 하게 되면 그동안 얼마나 수익률이 좋았는지 또는 샤프 비율이 얼마나 높았는지 상관없이, 이혼한 배우자와 재산에 0.5를 곱해, 즉 둘로 나눠 가져야 하며, 그렇게 되면 포트폴리오에 치명적일 수 있다.

하지만 0을 피하는 것이 투자 포트폴리오에만 국한된 것이 아니라, 인생의 다른 부분에도 적용할 수 있다.

나심 탈렙은 “Antifragile(번역서: 안티프래질)”에서 비아 네가티바(via negativa)를 통해 이 점을 설명한다.

예를 들어, 사람들에게 담배를 끊으라고 한 말이 지난 60년 동안 가장 큰 의학적 기여를 한 것으로 보인다. 두루인 버치는 “Taking the Medicine”에서 이렇게 쓰고 있다.

“흡연의 해악은 전쟁 이후 모든 의학 발전의 선한 영향을 합한 것과 맞먹는다. 담배를 없애면 모든 암을 치료하는 것보다 더 큰 이득이 있다.”

탈렙이 보여 주듯이, 부정적인 행동을 하지 않도록 한 것이 많은 좋은 의료 행위의 효과를 합한 것보다 개인 건강에 더 큰일을 했다.

이런 방식이 어떻게 작동하는지 시뮬레이션을 통해 알아보자.

먼저, 아래 두 자산 중 하나를 선택해 투자한다고 해보자.

- 자산 A: 투자 기간의 99%에서 +4%의 수익률을 기록하고, 나머지 1%에서 -96% 손실을 겪는다. 투자 기간 동안 이 자산의 기대 수익률은 +3%다[(0.99 * 0.04) + (0.01 *-. 96) = 0.03]

- 자산 B: 투자 기간 전체에서 + 1%의 수익률을 기록한다.

어떤 자산에 투자하고 싶습니까? 한차례 기간만 투자해야 한다면, 대부분 자산 A를 선택했을 것이다. 하지만 100차례 또는 1,000차례 기간 동안 투자해야 한다면 어떻게 해야 할까?

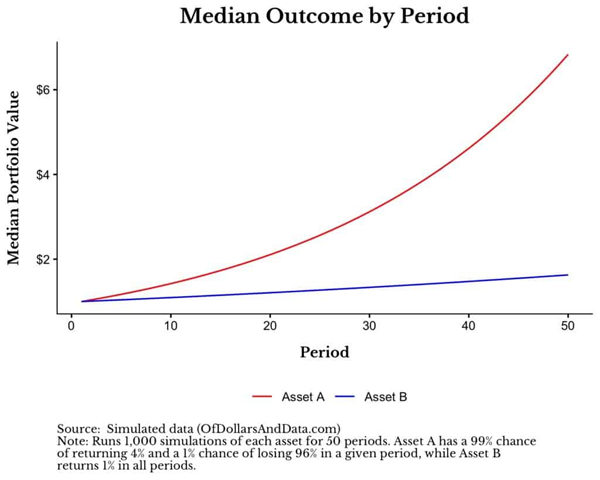

이를 시험해 보기 위해, 각 자산에 1달러를 투자했다고 가정하고, 각 자산에 대해 1,000차례의 시뮬레이션을 실행했다. 처음 50차례 기간의 중앙값 시뮬레이션 결과는 다음과 같았다.

보다시피, 자산 A(붉은색 선)의 수익률이 자산 B(파란색 선)를 압도하고 있는데, 대부분의 시뮬레이션은 96%의 손실을 경험하지 않았기 때문이다. 아직까지는.

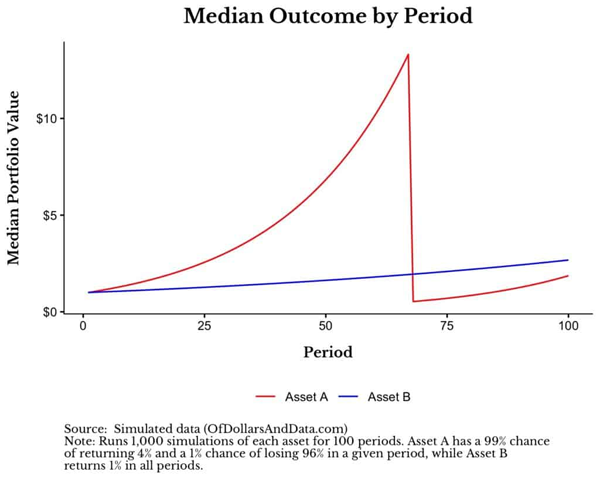

하지만 시뮬레이션을 100차례로 연장하면, 완전히 다른 결과가 나온다는 사실을 알 수 있다.

이 시뮬레이션에서는 절반 이상(중간 시뮬레이션 포함)에서 96%의 손실을 겪었기 때문에, (70차례 무렵부터 시작) 자산 B의 수익률이 자산 A를 넘어서기 시작했다. 하지만 계속 더하면 어떻게 될까?

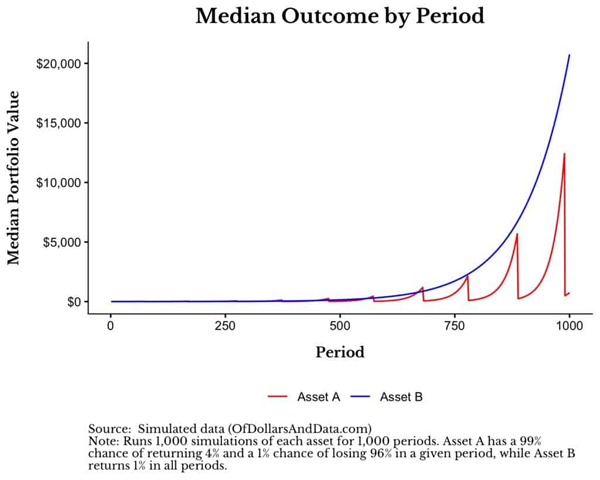

시뮬레이션은 1,000차례 기간으로 자산 A는 주기적으로 거의 영구적인 손실을 경험한다.

왜 이런 일이 발생할까? 대부분의 기간 동안 자산 A가 B보다 수익률이 더 높았지만(4%>1%), 동시 자산 A는 특정 기간 동안 장기적으로 회복할 수 없는 재앙에 가까운 손실을 겪었기 때문이다.

반면 자산 B는 자산 A와 달리 "0을 피했기 때문에" (드물게 발생하는 대규모의 손실)로 더 성과가 좋았다.

자산 A가 기대 수익률이 높음에도 불구하고, 대부분의 시뮬레이션에서 자산 B보다 성과가 낮아질 수 있는지 의아해 하는 분들이 있을 것이다.

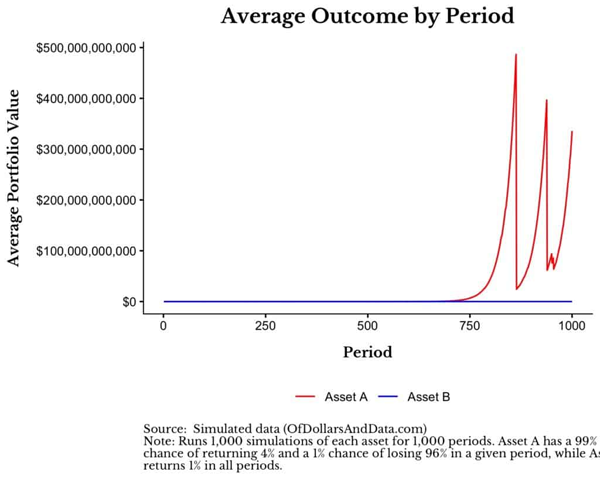

중앙 시뮬레이션에서는 사실이지만, 모든 시뮬레이션에서 평균을 취한다면 반드시 그렇지는 않다.

1,000차례 기간에 걸쳐 자산 A가 96%의 손실을 겪는 시뮬레이션의 숫자가 적기 때문에, 평균을 취하면 자산 A가 쉽게 자산 B보다 우수한 성과를 올린다. 평균 상으로 자산 B보다 자산 A가 우수한 성과를 올리지만, 몇 차례의 불운이 좋은 성과를 완전히 날려버린다는 말이다.

예를 들어, 1,000차례 기간에 대한 모든 시뮬레이션에서 평균을 취하면 아래 차트와 같은 터무니없는 결과가 나온다.

이 경우, 비록 운 때문이지만 자산 A의 수익률이 압도적이다. 누군가는 이런 결과를, 우연이라는 사실을 숨기고, 자산 A의 마케팅에 충분히 써먹을 수 있다고 상상할 수 있다.

하지만 그런 상상을 할 필요가 없다. 많은 “0” 투자 전략, 즉 영구적 손실이 발생할 수 있는 전략이 정확히 그렇기 때문이다. 그들은 패자를 무시하고, 승자를 순진한 피해자일 뿐이라고 홍보한다. 어쩌면 그러는 것이 당연해 보인다.

이성적이고 분별 있는 사람이라면, 영구적 손실이 가능하다는 사실을 알고도 그런 사기 상품에 돈을 투자하지는 않을 것이다.

삶에서도 0을 피하라

삶에서 똑똑함이 경쟁 우위라고 생각하지만, 실제로는 그렇지 않다. 더 큰 경쟁 우위는 멍청하지 않는 것이다. 양자 간에는 큰 차이가 있다.

예를 들어, 노벨 경제학상을 수상한 마이런 숄즈는 많은 이들보다 훨씬 똑똑하지만, 숄즈보다 투자 수익률이 더 좋은 사람들이 훨씬 많다. LTCM(Long Term Capital Management)에서 숄즈가 엄청난 손실을 기록한 사실을 아는 사람이라면 충분히 수긍할 것이다.

노벨 경제학상 수상자가 일반 투자자보다 최악의 성과를 올릴 수밖에 없었던 이유는 멍청한 게임을 했기 때문이다. 마이런 숄즈와 LTCM의 경우, 멍청한 게임이란 엄청난 레버리지를 사용한 것이다.

멍청한 게임이라고 할 수 있는 이유는 워런 버핏은 투자 인생 전반에서 사용한 레버리지는 1.6배 정도였고, 이 점에서, 우리가 이 한계를 넘어설 필요는 없기 때문이다. LTCM은 자주 50배의 레버리지를 사용했다.

속담에도 있듯이, "멍청한 게임을 하라, 쓸데없는 상이나 받을 테니." 그런 게임을 해서는 안 된다. 단 한 번도 안 된다.

어쨌든 우리는 결국 실수를 저지른다. 그런 실수가 0이 아닌 것이기를 바랄 뿐이다.

자료 출처: Of Dollar and Data, "Avoid the Zeros"

감사합니다. 상승장이 올 때, 투자 자산을 재배분해야겠네요.