인터넷은행 출범 후 1년, 케이뱅크 의 위기에 대한 칼럼이 IT동아에 소개되었습니다.

원문 보러 가기 http://it.donga.com/27965/

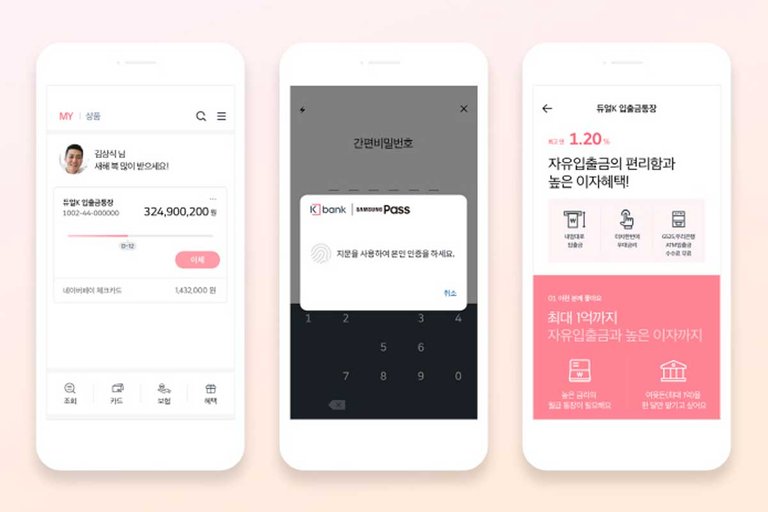

우리나라에 첫 인터넷전문은행이 출범한 지 1년이 넘었다. 인터넷은행은 규모가 작지만, ‘금융권의 메기’ 역할을 할 수 있을 것으로 기대 받았다. 실제로 케이뱅크와 카카오뱅크 오픈 당시에 많은 사용자들이 몰렸다. 하지만, 1년이 지난 지금 케이뱅크는 최대 위기를 맞고 있다.

.jpg)

< 출처: 케이뱅크 >

케이뱅크, 유상증자 실패, 대출상품에 영향

케이뱅크는 최근 1,500억 원 규모의 유상증자에 실패했다. 1,500억 원 규모 유상증자를 진행했지만, 일부 주주들의 불참으로 300억 원만 우선 납입됐다. 현재 케이뱅크 주주는 20곳이지만 이번 유상증자에 참여한 주주는 KT, 우리은행, NH투자증권에 불과했다.

케이뱅크가 자금 조달에 어려움을 겪은 것은 처음은 아니다. 지난해 9월에도 1,000억 원 규모의 유상증자를 진행했지만, 7개 주주사가 참여하지 않아 200억 원 규모의 실권주를 발생한 바 있다. 이후 전환주를 신주로 발행해 1,000억 원을 확보했다. 케이뱅크는 증자에 어려움을 겪자 일부 대출상품 판매를 중단하기도 했다.

은행은 건전성 확보를 위해 국제결제은행(BIS) 자기자본 비율을 일정 수준 유지해야 한다. 자기자본 대비 위험가중자산으로 분류되는 대출금이 과도하게 높으면, 건전성이 높지 않은 것으로 간주된다. 만약 더 많은 대출자에게 더 많은 대출상품을 제공하고 싶다면, 자본을 계속 늘려야 한다. 대출상품을 확대하기 위해 유상증자를 실행했지만, 이를 실패한 것. 결국 케이뱅크는 신용대출 상품 중 일부를 판매 중단하고 아파트 담보대출 상품 출시 일정을 미뤘다.

주주가 많은 케이뱅크

케이뱅크와 비교해 카카오뱅크는 유상증자에 잇따라 성공했다. 지난해 출범 당시 자본금은 케이뱅크가 2,500억 원, 카카오뱅크가 3,000억 원으로 비슷했지만, 현재 케이뱅크는 3,500억 원, 카카오뱅크는 1조3,000억원으로 1년새 차이가 확대됐다. 유상증자 성공여부 때문이다.

때문에 카카오뱅크는 대출상품에 대한 우려 없이 판매를 진행하고 있으며, 올해 1분기 영업수익은 카카오뱅크가 778억 원으로 케이뱅크(137억 원)보다 좋은 실적을 기록했다.

주주 구성 영향 때문이다. 카카오뱅크는 한국투자금융지주가 지분율 58%를 보유하고 있다. 한국투자금융지주의 주도로 유상증자를 무리없이 진행한다. 하지만, 케이뱅크는 주주가 총 20곳으로, 우리은행이 13.2%, KT가 10%, NH투자증권가 10% 등으로 나뉘어져 있다. 특정 대주주가 없다 보니 주도해서 의사결정을 내리는 곳이 없고, 이해관계가 많이 얽혀 있는 상황이다.

인터넷전문은행이 처음 등장할 당시, 카카오뱅크는 카카오가, 케이뱅크는 KT가 가장 적극적으로 나섰다. 이에 케이뱅크는 KT가 유상증자에 적극 참여할 수 있을 것으로 예상할 수도 있지만, 은산분리 정책으로 인해 상업기업인 KT는 은행 지분을 10% 이상 소유할 수 없다. 은산분리는 산업자본과 은행자본을 분리해야 한다는 규정이다. 산업자본인 기업이 은행을 소유할 경우, 은행의 자금을 기업이 임의대로 사용할 경우를 우려해서다.

.jpg)

< 제공: 핀다 >

우려했던 일이 현실로

1년 전, 인터넷전문은행의 성장을 가장 우려했던 요인 중 하나가 은산분리 규정이었다. 이 규정은 여전히 해결되지 않았으며, 결국 케이뱅크 성장에 발목을 잡고 있는 셈이다. 은산분리도 일리가 있는 규정이지만, 앞뒤 맞지 않는 정책에 피해를 보는 곳은 케이뱅크 임직원과 케이뱅크 금융 소비자들이다.

기존 은행권이 아닌 새로운 은행 시스템을 위한 인터넷전문은행을 만들었다면, 이를 위한 정책 준비가 필요하다. 하지만, 새로운 시스템을 위한 환경이 마련되지 않은 상태에서 출범하다 보니 1년 만에 인터넷전문은행은 성장할 수 있는 힘을 잃어버렸다. 새로운 시스템을 위해 새로운 은행을 만들었지만, 과거 규제 틀 안에 끼워 넣은 셈이다.

우리나라가 첫 인터넷전문은행을 허용할 당시, 여러 사업협의체가 신청하는 등 열기는 뜨거웠다. 하지만, 최근 금융위원회가 제3의 인터넷전문은행을 추가 허용하겠다고 발표했지만, 사업자는 나타나지 않았다. 이유? 설명이 필요할까. 케이뱅크의 위기만 봐도 알 수 있는 일이다.

대출, 투자, 카드 뭘 써야할지 고민이라면? 더 알아보기 https://www.finda.co.kr/?utm_source=steemit&utm_medium=findamain&utm_campaign=kbank_180723

- 이유미

대학교에서 컴퓨터공학을 전공했으며 이데일리에 입사해 기업금융, IT, 국제부, 증권부 등에서 취재를 하고 글을 썼다. 2016년 카이스트 MBA 졸업하고 2017년 여름부터 스타트업에서 콘텐츠 기획 및 편집 등을 담당하고 있다.

카카오뱅크와 케이뱅크가 보여주는 지금의 차이가 단순히 플랫폼의 문제는 아니였네요. 좋은 글 잘 읽었습니다 :)