이번글에서는 이더리움의 구조적인 장점(튜링완전성, 확장성 등)에 대해서는 다루지 않습니다. 비트코인에 대해서 생태계적인 문제점을 집중해서 언급하였음으로, 이번 이더리움에 대한 글에서도 역시 생태계적인 부분을 집중적으로 다룰 예정입니다.

6. 이더리움의 상승을 위한 조건 - DAPP과 한도의 증가

앞서 5부에서는 비트코인의 상승을 위한 조건으로는 전송한도의 확대와 낮은 fee가 필수적임을 알아보았습니다. 그렇다면 비트코인이 전송량이 늘기위해서는 어느정도의 fee가 합리적일까요? 비트코인에 대해서 먼저 알아보고 이더리움에 대해서도 언급해보도록 하겠습니다.

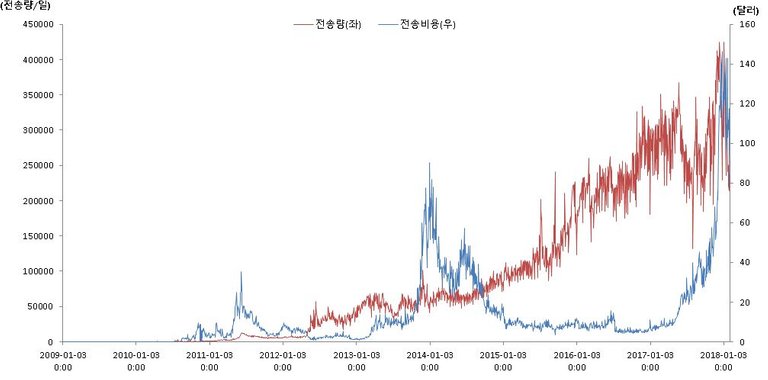

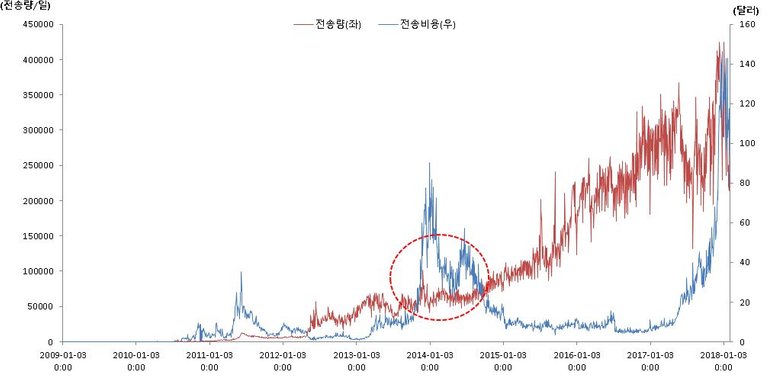

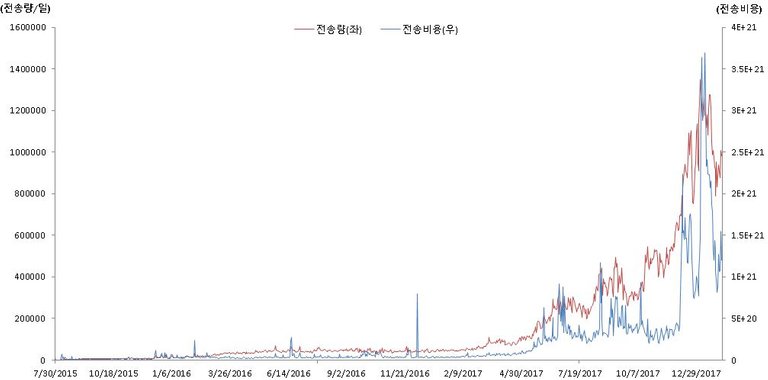

참고 : 비트코인의 전송량과 전송비용추이

참고: 2013년 7월부터 2014년 3월 시점에서의 해시레이트는 증가, 난이도도 증가, 다만 전송량은 보합세. 전송량과 상대되는 블록사이즈는 증가하였음. 블록의 생성속도에서 문제가 발생한것으로 판단됨. 생성속도에서의 문제는 전송비용의 증가로 연결, 이러한 전송비용의 급증은 가격의 증가로 연결되었음.

참고 : 2017년 8월 비트코인캐시 이슈. ' 암호화폐 시장에 대한 합리적인 예측 - 3부 ' 참고

참고: 전송비용의 과도한 증가가 전송량을 하락으로 전환시킴. ' 암호화폐 시장에 대한 합리적인 예측 - 5부' 참고. 최근의 트랜드를 본다면 지금의 전송비용인 88달러 내외 수준에서는 큰폭의 전송량 변동은 없음. 현재보다 낮은 전송비용이 동반되어야 전송량이 증가하는 모습을 보여주고 있음. 최근에 최대 하락한 78달러 수준의 전송비용을 기록한 1월 31일 이후 2월 1일에 204,276건에서 257,664건으로 증가함. 80달러 밑에서의 전송비용은 전송량의 증가요인으로 이어진다는 부분을 확인. 향후 추가적인 미래 시계열에서 이러한 부분이 추가적으로 확인될시 신뢰는 높아 질 수 있을 것. 다만 2달러를 전송하면서 80달러의 수수료를 내는 가짜거래의 비중이 여전히 존재한다는 점은 사용자들이 기꺼이 비트코인 네트워크를 사용하는 것이 아닌(네트워크의 안전성에 기꺼이 비용을 지불하는 것이 아닌), 필요에 의한 사용정도에 그칠 가능성이 높다고 이야기 할수 있을 것.

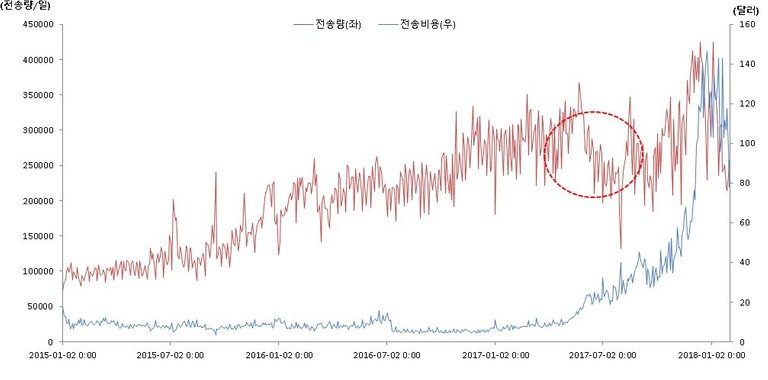

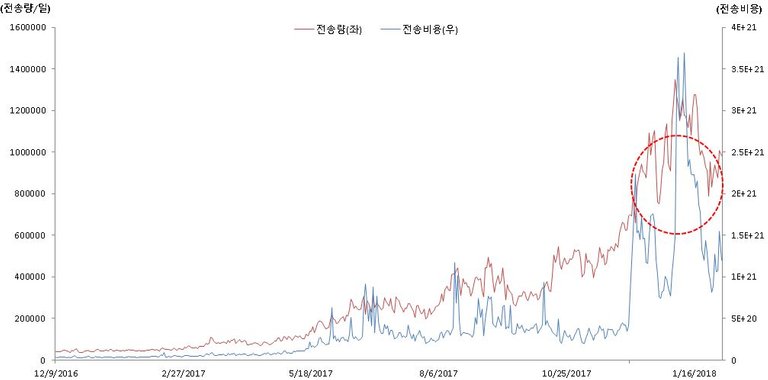

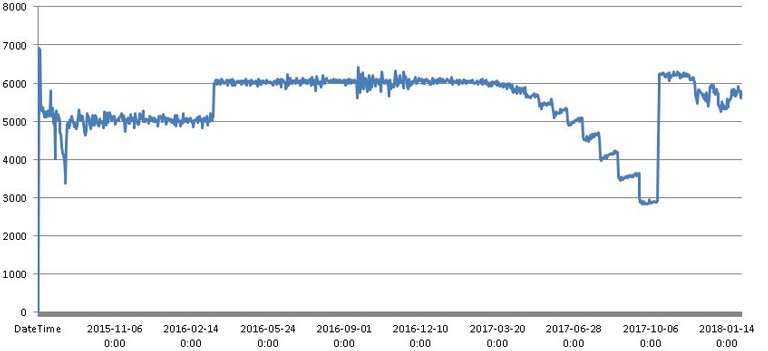

참고 : 이더리움의 경우에는 비트코인과 다르게 전송비용과 전송량이 동행하는 모습을 꾸준히 보여주고 있음. 전송에 대한 니즈가 증가하는 만큼 전송량이 증가하는 모습. 그만큼 변동 없이 채굴이 꾸준히 이루어진다고 볼 수 있으며, 네트워크 참여자간의 악력이 전송한도에 영향을 미치는 부분이 적다라는 것을 알 수 있음.

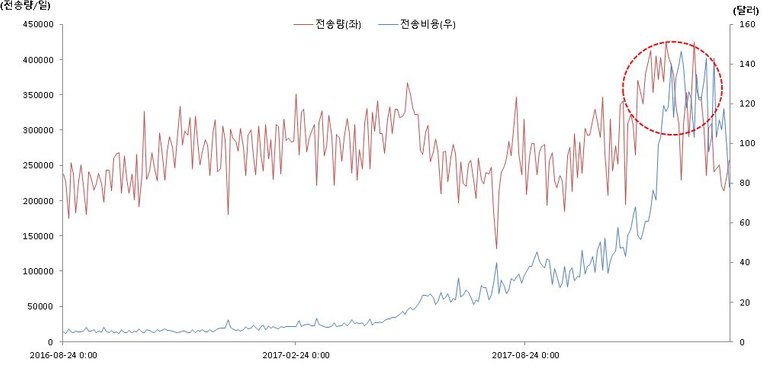

참고 : ICO시점마다 발생하는 이더리움 네트워크의 병목으로 인해서 구간별로 전송비용의 급증이 발생. 2017년 연간 평균 수준의 전송비용에서는 전송량의 증대에 대한 가능성이 높음. 현재 가스리밋의 한도 증가로 인해서 이러한 부분에 대해서는 어느정도 해소가 진행되었음.

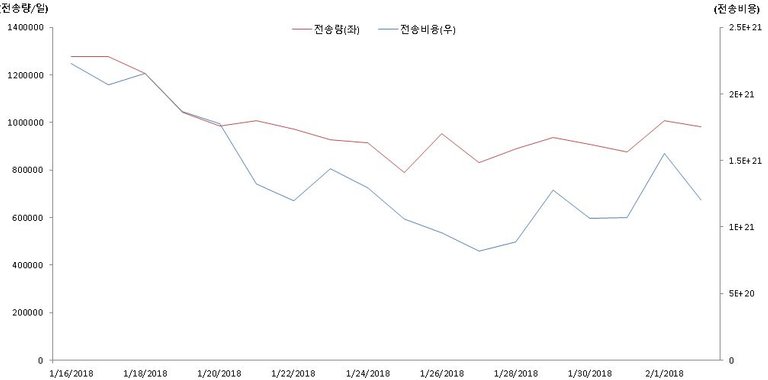

참고 : 최근의 모습을 보면 1월 26일 수준의 전송비용이라면 전송량의 하락은 제한된다는 것을 확인할 수 있음. 현재 전송량의 확대와 전송비용의 상승을 이끌만한 Dapp은 관찰되지 않음.

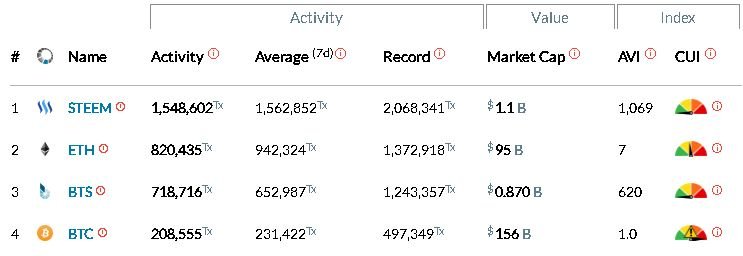

참고 : 이더리움의 경우 최고 전송 기록 137만건에서 2월 4일 기준 82만건으로 40% 하락, 비트코인의 경우 49만건에서 20만건으로 58% 하락. 우리의 스팀이 최고의 전송량을 기록하는 중!!!

위에서 비트코인과 이더리움의 기간별 전송량과 전송비용간의 변동성에 대해서 중기와 단기를 체크를 해보았습니다. 다만 비트코인의 경우 문제가 되는 것은 전송비용을 높이기 위한 가짜거래의 비중이 존재한다는 점에서 향후 가짜거래의 비중 감소시 전송비용의 추가적인 하락(비용의 하락은 가격의 하락이라는 것을 앞서 설명한 개량된 Mercalfe에서 확인)은 가격적인 부담요인으로 작용할 가능성이 높습니다. 향후 온체인상에서의 전송량 증가가 전제된다면 낮아지는 전송비용 대비 높은 Tps의 상승에 대한 수혜를 통해 전고점을 노려볼 만 할 것으로 보입니다.

반면 이더리움의 경우에는 크립토키티가 차지한 전송량의 비중은 대부분 소진되었고, 현재는 2017년도 12월 초 수준의 전송량을 유지하고 있습니다. 이후에 추가적으로 이더리움 네트워크 상에서의 버든을 증가시킬수 있는 인기있는 Dapp이 등장한다면 2017년 12월과 같은 전송량의 증가와 전송비용의 증가에 대한 가능성도 배재할수는 없을 것으로 보입니다.

또한 향후 이더리움의 전송량 한도가 특정 인기있는 소수의 Dapp의 등장으로 가득찼을때는 이더리움을 제외한 여타 메인넷 코인들이 2017년 하반기와 같은 낙수효과를 통한 높은 상승률을 기록할 가능성은 낮을 것으로 보입니다. 이유는 가스리밋과 같은 채굴자들의 자발적인 전송한도 확대 뿐만아니라(블록당 포함되는 전송량 증대), 개발자 주도의 스케일링 이슈 해소(POS방식을 통한 블록의 생성속도, 오프체인을 통한 해소 등)가 함께 진행 되고 있기 때문입니다. 하단에는 이러한 부분에 대한 구분을 해 놓았습니다.

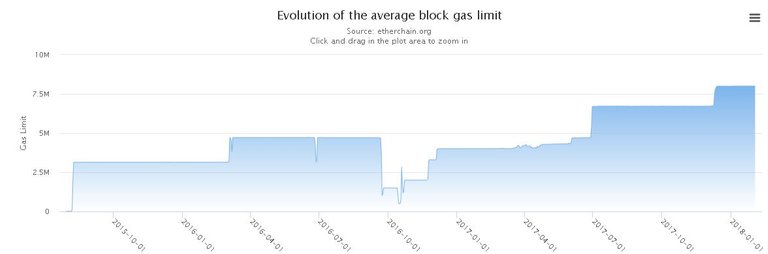

참고 : 가스 리밋 변동 추이

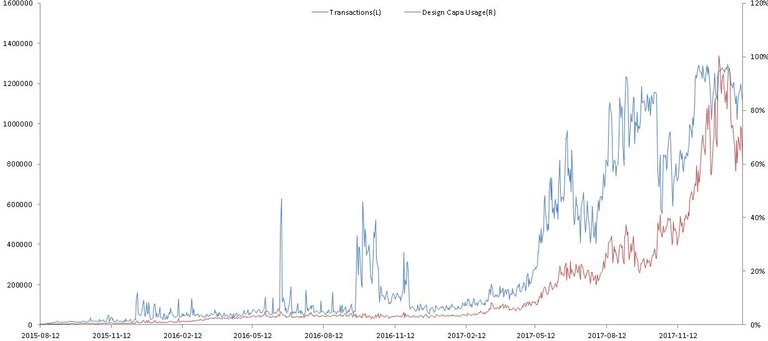

참고 : 가스 리밋 상승으로 인한 이더리움의 디자인 캐파 증가와 사용량 변화. 기존 4,003,169개의 가스리밋 기준으로는 일간 전송한도는 69만건 수준에 불과함.

첫번째는 채굴자들을 중심으로 포크없이 진행 될 수 있는 가스리밋입니다. 이더리움의 가스리미트는 한 블록에 담을 수 있는 가스의 갯수 입니다. 2월 2일 기준 현재 한 블럭은 7,997,477 개의 가스를 한개의 블록에 포함 할수 있도록 되어있습니다.(이중 6,975,129개를 사용, 연초 기준 4,003,169개)이러한 가스리미트는 채굴자들이 책정을 하는 것인데요, 과거 ICO 시점마다 발생하는 문제점으로 인해서 채굴자들이자발적으로 가스리미트를 높이고 있는 상황입니다. 하나의 블록에 포함할 수 있는 가스의 수가 늘어난 다는 것은 일간 전송한도가 늘어난다는 것으로 볼 수 있을 것입니다.

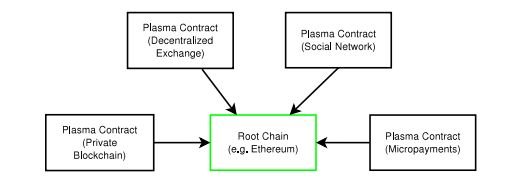

참고 : 플라즈마 백서

두번째로는 개발자 중심으로 이루어지는 블록체인 네트워크의 발전입니다. 이더리움의 경우에는 최근에 플라즈마의 MVP가 Ethresearch에 올라왔습니다. (https://ethresear.ch/t/minimal-viable-plasma/426 백서 : http://plasma.io/plasma.pdf ) 대략 6개월전부터 개발을 도입한 것으로 알고 있는데 예상보다는 매우 빠른 모습입니다. 이더리움의 대표적인 스케일링 해소방안인 라이덴 네트워크, 샤딩을 포함한 3가지 방식의 해결책 가운데 하나로, 간단하게 이해하자면 현재 수많은 Dapp들이 이더리움 체인의 블록 바디가 아닌 개별적인 블록체인을 사용한다는 것입니다.

새롭게 만들어지는 프로젝트마다 각각의 블록체인을 구축하는 것은 채굴자의 부재로 인한 현재 데이터의 보안의 하락과(51% 룰), 체인의 길이가 짧음에 따라 발생하는 과거 데이터에 대한 보안의 문제점이 주효한 이유입니다. 물론 생태계적인 이유 또한 빼놓을 수 없는 중요한 부분입니다. 플라즈마는 각각의 Dapp들이 개별적인 블록체인을 구축해도 이더리움 블록체인 상의 보안을 이용할 수 있게 함에 따라서 보안과, 스케일링에 대한 이슈를 동시에 해소하고자 하는 프로젝트입니다. 물론 온체인의 거래는 아니기에 이더리움의 가치의 증가와는 연결될 가능성이 높지는 않아보이나, 넘치는 전송에 대한 수요가 이더리움 메인넷을 벗어날 이유가 되지 않는 다는 점에서 의미가 있다고 할 수 있을 것입니다.

향후에도 캐스퍼 이후 샤딩, 라이덴을 통한 채널방식을 통해서 확장성에 대한 추가적인 해소가 지속될 것으로 보이는 상황에서, 과거에 이더리움의 블록체인의 생태계가 참여자들의 악력에 대한 영향이 제한적이였다는 점은 긍정적으로 평가될 만합니다. 이러한 부분은 위에서 차트로 표현한 전송비용과 전송량의 과거 추이를 볼때 확인 할 수 있었습니다.(전송에 대한 수요가 전송비용으로 Pure하게 반영되는 모습, 또한 전송비용의 증가폭 또한 비트코인 대비 건전한 상황으로 최근의 시장의 전체적인 전송량 하락에도 불구하고 하락폭은 시총 상위 코인들 가운데 가장 낮음) 이러한 것을 볼때 미래에 진행될 POS의 전환 또한 시장에서 고민하는 것만큼 큰 이슈가 될 가능성은 낮다고 보고 있습니다. 블록당 전송량과 블록의 생성속도 측면에서 서로다른 주체가 힘을 쓰고 있는 비트코인과는 다른 모습이죠?

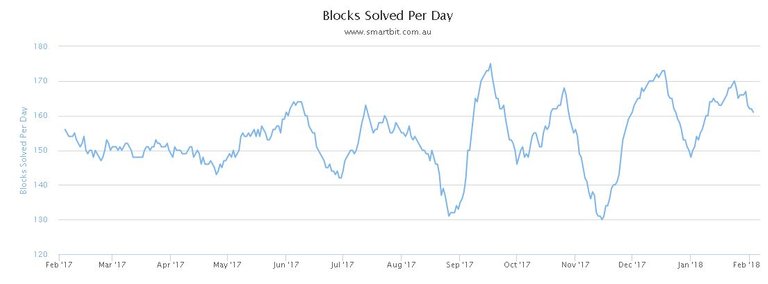

참고 : 비트코인의 Blocks per day - 2017년만 보더라도 등락 폭이 높은 모습. 등락폭이 높다는 점은 채굴자들의 채굴에 대한 참여의 변동폭이 높음을 의미함. 이외에도 난이도 또한 이 부분에 영향을 미침.

참고 : 이더리움의 Blocks per day - 난이도 폭탄 시점을 제외하고는 안정적인 모습을 시현. 채굴자들이 이더리움 네트워크에 연산력을 안정적으로 투입함을 의미함.

개인적으로 퍼블릭 블록체인의 가장 중요한 부분은 생태계라고 보고 있습니다. 서로간의 악력에 대한 부분이 존재하지 않고 네트워크참여자들의 가치가 참여자들에게 돌아가는. 이는 결국 네트워크 참여자들의 안정적인 유입으로 연결될 가능성이 높습니다.

여기까지 볼 때 우리는 이더리움의 생태계가 전송한도의 발전에 대한 부분에 있어서 비트코인보다 좀더 안정적이라는 것을 알 수 있었습니다. 향후 스케일링 이슈의 빠른 해소를 통해서 비트코인 대비 내재가치의 성장에 대한 상방이 좀더 열려있는 상황이 아닌가 판단됩니다. 최근의 하락에서 이러한 안정성과 상방에 대한 기대감이 상대적으로 낮은 낙폭을 시현한 이유라고 보고 있습니다.

2017년 하반기의 수많은 코인들의 상승이 2016년 하반기의 비트코인 낙수효과에 이은, 이더리움의 낙수효과라는 것을 4부에서 다루었습니다. 향후 시가 총액 상위 코인들의 낙수효과에 대한 효과는 점차 작아질 가능성이 높다고 판단합니다. 여기까지 6부를 마치도록 하겠습니다.

7부에서는 리플코인에 대해서 다뤄볼 예정입니다. 리플 이후에는 각 시총 상위 코인들의 2018년의 화두가 될 가능성이 높은 스케일링 이슈에 대해서 하나하나 아주 쉬운 표현을 통해서 다뤄볼 예정입니다.

도움이 되셨다면 리스팀 부탁드립니다 ^^

5부까지 진행해오면서 많은 분들이 여쭤보신 질문에 대한 Q&A를 정리해보았습니다.

1. 블록체인은 세계를 효율적으로 연결하는 기술이 아닌가요? 왜 교환 수단으로만 보는것인지요?(낙수효과에 대한 질문)

- 현재의 수많은 코인들은 프로젝트를 기반으로 메인넷을 런칭하거나 메인넷상에서 Dapp의 개발을 지속중입니다. 다만 대부분의 코인들은 여전히 개발중에 지나지 않아, 현재 우리가 직접적으로 현실에 사용하는 퍼블릭 체인은 딱히 존재하지 않는 것으로 보입니다.

현재 수많은 암호화폐거래소(코X원, 빗X, 업X트, 비트X스)등의 수많은 거래소에서는 이러한 코인들의 목적인 프로젝트에 대한 Stake를 거래하는 상황입니다. 이러한 코인들의 Stake의 뚜렷한 용처가 생겨나기 위해서는 프로젝트의 Mature함이 필수적이나 아직까지는 성숙도가 높지 않아 교환수단으로의 사용이 대부분으로 보입니다. 비트코인도 마찬가지구요. 삼성전자의 지분을 주고 물건을 사오는것과 비슷한 상황이랄까요?

2. 비트코인의 라이트닝네트워크와 이더리움의 라이덴네트워크가 온체인상의 가치와 무관할 가능성이 높다는건 무엇인가요? TPS의 증가가 가치를 늘리는 것이 아닌가요?

- 라이트닝네트워크와 라이덴네트워크 모두 TPS를 늘리는 것으로는 의미가 있다고 보이나, 채널을 열고 닫는 과정에서의 트랙잭션에 발생하므로 온체인상의 거래 기록은 열때와 닫을때 각각 한번씩입니다. 물론 주식시장에서 지주사와 자회사간의 더블 카운팅(사업회사의 가치와 지주사가 보유한 지분가치가 각각 따로 평가되어 주식시장에 2번 반영된다는 것)이슈가 블록체인 시장에서도 발생할 여지가 있는 상황입니다. 코인에 빗데어 표현하자면 온체의 가치평가에 오프체인이 포함된다고 볼 수 있을 것입니다.

향후 알트코인과 비트코인간의 거래가 라이트닝 네트워크내에서 아토믹스왑을 통해 이루어진다면 이것은 누구의 전송일까요? 비트코인의 전송일까요, 아니면 알트코인의 전송일까요?

이더리움이 온체인상의 스케일링 해결책이 아닌 오프체인상의 라이덴네트워크를 통해서 TPS가 늘어난다면, 늘어난 전송량은 어느 코인의 전송일까요? 이더리움일까요 라이덴일까요?

향후 오프체인의 사용이 활성화 되면서 과거 온체인 기반의 Metcalfe 평가방식의 변화가 필요할 수도 있을 것입니다. 다만 이러한 부분은 시장에서 반영해주는 요인이지, 현재 상황에서 평가를 할때 선행해서 반영하는 것은 과대평가의 이유가 될 여지도 있다고 보입니다. 보수적인 평가가 좀더 안정적인 투자를 가능케 해주겠지요. 라이트닝 네트워크에 대해서는 @morning 님의 라이트닝 네트워크의 이해 (상) (https://steemit.com/kr/@morning/2t9m8p)와 라이트닝네트워크의 PDF 요약본(http://lightning.network/lightning-network.pdf)을 참고하시면 될듯합니다. 향후 좀더 쉬운 표현으로 다시 한번 언급할 계획입니다.

암호화폐 시장에 대한 합리적인 예측 - 1부

- 암호화폐란 무엇인가와 암호화폐의 가격예측에 있어서 키 인디케이터를 다뤘습니다.

암호화폐 시장에 대한 합리적인 예측 - 2부

- 암호화폐 가격 평가 모델인 네트워크평가모델에 대해서 다뤘으며 Metcalfe를 이용한 2017년 중반까지의 시장을 단기적으로 다뤘습니다.

암호화폐 시장에 대한 합리적인 예측 - 3부

- 일간한도 공식에 근거한 2017년 중반이후의 비트코인캐시의 등장시점의 가격의 변동을 해시레이트와 전송량의 변동을 통해서 이야기했습니다. 이외에 2017년 12월까지의 비트코인의 가격 상승과 전송량 기반의 Metcalfe의 문제점에 대해서 지적했습니다.

암호화폐 시장에 대한 합리적인 예측 - 4부

- 2017년 하반기부터 2018년 상반기까지의 암호화폐 시장의 전반적인 상승에 대해서 다루었고, 해당 시점에서의 전반적인 알트코인의 상승은 Metcalfe의 내재가치 대비 큰폭으로 이루어졌다는 것을 알아보았습니다.

암호화폐 시장에 대한 합리적인 예측 - 5부

- 비트코인을 주식시장의 디자인캐파에 비교하였고, 현재의 비트코인의 구조하에서는 2만달러가 한계점이 될 가능성이 높다는 점을 알아보았습니다.

유안타증권 리포트를 얼마전에 읽었는데, 그 리포트와 관련된 애널리스트 분 이시실것 같은... ㅎㅎ

증권가에서도 암호화폐에 대한 Valuation 에 대한 논의가 생기는 것이 긍정적이었습니다.

이더리움의 경우, 다수의 프로젝트들이 이더리움 기반으로 진행되고 있기 때문에, 트랜잭션의 증가가 더 많이 기대되네요.

Dapp프로젝트 자체가 성공하는 것도 중요하지만, ICO 들로 인한 이더리움 자체 수요의 증가도 있을 것 같구요. (ICO에 투자를 하기 위해서)

사견으로는 현재 암호화폐가 현실에 맞닿은 부분은 아직까지 1) 거래소에서의 투자와 2) ICO에서의 투자 2개만 존재하는 것 같습니다.

특히 ICO의 경우 현재 다수의 VC 들이 더 관심을 가지고 있고, 정부에서 합당한 규제책들이 만들어 지면, 더 많은 개인들이 들어올 수 있을 것 같네요.

아마 향후 Dapp 들이 활성화 되기 전까지 암호화폐 시장의 성장은 1차 붐은 거래소가 2차 붐은 ICO가 이끌게 되지 않을까 조심스럽게 생각해 봅니다.

더불어 나중에 Dapp 들이 활성화 되면 Dapp의 특징에 따라 Transaction의 단위 Value를 조정할 수 있을 것 같습니다.

IT 업계에서도 SNS와 메신저 Commerce 각각의 특징에 따라 Transaction의 단위 가치가 모두 동일하지는 않으니까요.

이에 따르면 스팀이 타 암호화폐 대비 Transaction이 높은 것에 비해 가치가 낮은 것도 일부분 설명이 가능하지 않을까 싶습니다.

좋은 연재글 감사드립니다.

링크당 가치라는게있으니 전방시장마다 차이가 있겠지요. 그럼에도 불구하고 상대적으로 플랫폼의 가치는 이러한 모든 전방시장이 녹아있는 특성상 높을수있을 것입니다. 퀀텀의 대표인 패트릭이 10만트랜잭션이 목표라고 이야기하는것과같이 개발자분들은 이 부분을 충분히 이해를 하고있는듯합니다.

예상하신대로 제가 유xx증권에서 레포트를 작성한사람이 맞습니다..ㅎ 2주만에 콩구워먹듯 작성한것이라 모자란점이많습니다. 관심있게봐주셔서 감사합니다.

안녕하세요! 전송량과 전송비용에 대해 좋은 글을 남겨주셔서 감사합니다! 다름이 아니라 궁금한 점이 있는데요, "다만 2달러를 전송하면서 80달러의 수수료를 내는 가짜거래의 비중이 여전히 존재한다"라고 내용을 적어주셨는데, 이러한 가짜거래가 이루어지는 이유는 무엇인지 여쭈어봐도 괜찮을까요?

전송비용을 높게 유지하기 위함이라고 보시면 될듯합니다. 채굴자들이 컨트롤가능한 이익은 전송비용 뿐이거든요. 5부를 함께봐주시면 될듯합니다 ^^

감사합니다!😃

"가짜거래" 부분은 마치 .. 우리나라의 상황에서 생각해보면 부동산 중개소와 집을 가진 아파트 주인들이 단체로 담합해서 매도가를 일정 수준으로 합시다! 하는것도 유사하네요 마치 그것처럼 보여야 그 가격에 본인들이 팔 수 있으니까 !

그쵸. 자신들이 할수 있다는 일을 한다는 점이랑 그것이 그들에게 이익이 된다는 점에서 비슷합니다. 다만 이러한 것들은 부동산과 마찬가지로 시장을 망치게 되는 주효한 요인이겠지요 ^^

좋은 글 잘 읽었습니다.

모자란글인데 좋게 봐주셔서 감사합니다

@wansoon16,

Similar Thing Happened To Me But On Other Matter ! I posted a meme on @dmania & @zombee just downvoted for a reason "He was getting too many similar posts !" So i left him a text & didn't got any replies yet .. So I felt even poor than a minnow !

공부할 부분이 너무 많습니다.

좋은 글 감사드립니다.

재미있게 봐주셔서 감사합니다^^

눈팅만 하는 스팀잇 유저였는데 채작가님 소개로 댓글 달고 갑니다 :) 잘 읽었고, 다음 편도 기대하겠습니다..!

감사합니다 (__ 꾸벅 채작가님의 파워는 정말...

즐거운 스티밋!

힘내세요 빠샤!

감사합니다 헤헤 (__

좋은 글 감사합니다. 제목 그대로 합리적인 예측이라고 생각되네요. 근데 스팀의 경우는 저평가되어있다고 볼 수 있는 것인가요? 전송량이 가장 많으니 다른 코인들을 압도해야할 거 같은데.. 시세는 반영하지 못하는 것 같아서 궁금합니다.

DPOS방식들의경우에는 조금 다른식의 방법을사용합니다 ㅎ 후에 기술할예정입니다 ^^

@홍보해

연재글 잘 보고 있습니다~ ^^

스팀잇의 7일 후 보팅은 보상으로 연결되지 않아 보팅은 못드려서 죄송합니다. ㅠㅠ(현재 제 스팀파워도 31% 수준이라 안그래도 미미한 보상이 더욱 미미하기도 하구요...)