안녕하세요 오늘은 투자의 역사로, 선물 계약에 관한 글입니다 선물의 역사를 알고 헤징(hedging)에 대한 이해를 돕는데 좋을 거 같습니다 감사합니다~

- 선물 계약의 역사

- 선물 계약의 경제 기능

History of Futures contract

먼 옛날부터, 수많은 종류의 거래에서, 구매자와 판매자들은 나중 시기에 상품의 인도를 요하는 거래(선물 계약으로 불리는)를 맺는 것이 유리하다는 것을 알았다 16세기에 네덜란드의 고래 잡는 포경선들은 항해를 나가기 전에 선도 매매 계약(forward sales contracts)을 맺었는데, 일부는 항해 자금의 출자를 위한 것이었으며 일부는 그들의 생산물에 더 나은 가격을 받기 위한 것이었다 옛날부터, 미국 메인주(Maine)에 있는 감자 재배자들은 씨 뿌리는 시기에 감자를 선도 매매했다 유럽 선물 시장은 수입 무역에서 시작했다 예를 들어, 리버풀(Liverpool)의 면화(cotton) 수입업자들은 약 1840년부터 미국 수출업자들과 선도 계약을 맺었다

대서양을 횡단하는 가장 빠른 영국 선사 큐나드(Cunard) 메일 서비스의 도입으로, 미국의 면화 수출업자들은 대량의 면화를 운반하는 느린 화물선 보다 먼저 리버풀에 면화 샘플을 보낼 수 있게 되었다 미국 내에서 선물 거래는 시카고의 철도 시대(1850년대) 이전에 “착선매매(to arrive)” 계약의 형태로 시작된 것으로 보인다 외부 지역으로부터 밀을 구입했던 시카고의 상인들은 도착 시간과 배송 품질에 대해 확신하지를 못했다 “착선매매” 계약의 도입으로 판매자는 제품에 더 좋은 가격을 받을 수 있었으며 구매자는 심각한 가격 리스크를 피할 수 있었다

❐ 착선매매(to arrive): <초기의 무역> 목적 화물을 적재한 본선의 도착을 조건으로 하는 매매

곡물, 커피, 면화 및 기름종자(oilseed) 등 이런 종류의 선물 거래도 17세기와 19세기 중반 사이에 앤트워프(벨기에), 브레멘(독일), 르아브르(프랑스), 알렉산드리아(이집트) 그리고 오사카의 중심부에서 나타났다 발전 과정에서, “착선매매” 계약은 등급(grade)과 납기일에 대해 표준화를 시작해서, 납품된 등급이 다른 경우 등급 조정을 허용했다 이런 발전은 실물 상품(physical commodity)을 취급하는 상인들의 거래를 활성화시켜서 무역량의 증가를 불러왔으며, 상품 자체에는 관심이 없고 이익 실현을 위해서 유망한 가격 변동에만 관심이 있는 투기꾼들을 유입시켰다 거래량이 많을수록 거래 비용이 낮아지고, 단계적으로 거래는 비개인적이 되었다 거래소(clearinghouse, 청산소)가 생기면서 구매자-판매자 관계는 완전하게 객관화되었으며, 현재의 선물 거래 형태가 생겨났다

미국의 곡물 창고들(grain elevator)

선물 계약의 경제 기능

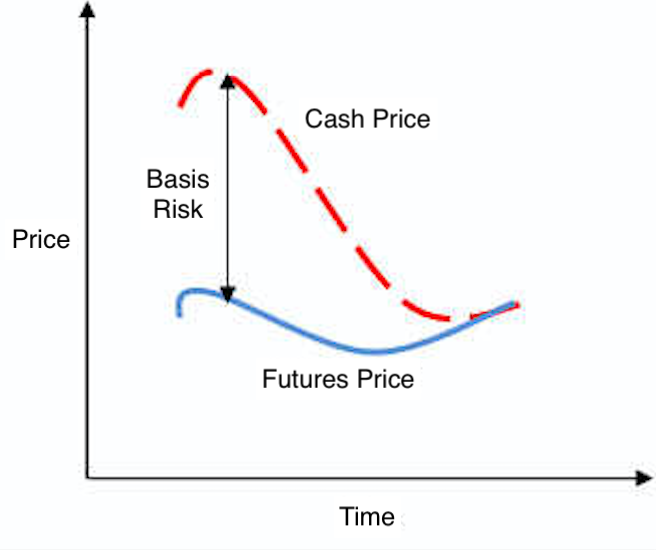

상품 선물 시장은 가격 변동의 위험에 대비해서 상인과 가공업자에게 보험의 기회를 제공한다 거래자(trader)의 경우는, 수요나 공급의 변화로 인한 불리한 가격 변동이 그의 계약의 총 가치에 영향을 준다; 그리고 재고 자산이 많을수록, 그에게 노출된 리스크는 더 커진다 선물 시장(futures market)은 헤징(hedging)으로 알려진 것을 통해서 거래자가 현물 시장(cash market, 실제 상품의 실물 인수도가 반드시 이루어져야 하는 곳)에 있는 계약에 대한 단위 당 재고 리스크를 낮추는 메커니즘을 제공한다 만약 현물 시장에 있는 그의 계약이 선물 시장에 있는 반대 포지션 계약으로 상쇄되었다면 그런 거래자를 해저(hedger)라고 부른다

예를 들어, 곡물 창고 운영자(grain elevator operator)가 시골에서 밀(wheat)을 구매(buy) 하고 동시에 동일한 양의 밀에 대한 선물 계약을 매도(sell) 하는 경우이다 그의 밀이 나중에 농산물 중앙 도매시장 또는 일반 시장의 가공업자에게 납품되면, 그는 그의 선물 계약을 청산(buy back) 한다 그러는 동안 발생한 어떤 가격 변동은 그의 현물과 선물 보유 자산의 상호 보상 움직임으로 상쇄된다 그래서 이 헤저(hedger)는 가격 변동을 예측하는 기술에 의지(위험을 선호)하는 투기자에게 그 리스크를 전가시킴으로써 가격 변동으로 인한 손실에 대비하여 스스로를 보호하길 원한다

관련된 프로세스를 더 잘 이해하기 위해서, 현물 시장(cash market)과 선물 시장(futures market)의 뚜렷이 구별되는 특징을 분명히 알아야 한다 현물 시장은 지정된 상품의 즉각적인 실물 인수도(physical delivery)와 관련된 spot market(현물 시장)이거나 나중에 일정 시점에 지정된 상품의 인도가 성사되는 선도 계약 시장(forward market)일 수 있다 반면에, 선물 시장은 일반적으로 수많은 상품 등급의 거래를 허용해서 헤저 매도자들을 보호한다 그렇지 않으면 투기자 매수자들이 소량의 특정 등급의 인도를 고집할 수 있어서 헤저들을 궁지에 몰 수 있다

수많은 대체 등급들이 제공될 수 있기 때문에, 선물 시장은 실물 상품의 인수에는 적합하지 않다 이런 이유로, 선물 계약의 만기에 상품의 실물 인수도는 일반적으로 발생하지 않으며, 그 계약은 보통 매수자와 매도자 사이에 매수와 매도 가격의 차이를 지불함으로써 처리된다 하나의 상품에 여러 선물 계약들이 1년 동안 거래된다 따라서, 밀 계약 5개는 7월, 9월, 12월, 3월 및 5월이며, 콩(soybean) 계약 6개는 9월, 11월, 1월, 3월, 5월 및 7월에 시카고 상품 거래소(the Board of Trade of the City of Chicago)에서 거래된다 이 계약들의 기간은 약 10개월이며, “9월 밀” 또는 “9월 콩” 계약은 그 계약의 만기되는 달을 나타낸다

재고자산 보유의 운용을 위한 자본 가용성(availability of capital for financing the holding of inventories)은 그들이 헤지가 되느냐 아니냐에 달려있다 은행가들이 기꺼이 자금을 융통해주려고 하는 것은 헤지되는 재고자산의 비율에 따라 증가한다 예를 들어, 은행들은 언헤지(unhedged, 환노출) 재고자산 가치의 단지 50% 범위에서만 대출금을 융통해줄 수 있다 그리고 만약 전체 헤지가 된다면 90%를 융통해주려 할 것이다 이 차이는 헤징이 대출금의 양과 금리에 따라 달라지는 리스크를 축소한다는 사실로 설명이 된다 따라서 상인과 가공업자들은 선물 거래를 통해서 두 배의 이익을 얻을 수 있다; 즉 그들은 가격 하락에 대비해서 보험 수단을 가질 수 있고 은행으로부터 더 많이 더 저렴하게 대출을 보장받을 수 있다

최근글 ✏️

- 알기 쉬운 비트코인 거래 방식 그림 설명 : How a ฿itcoin transaction works, Infographic

- 달러와 위안화 차트 분석; 위안화 매도에 베팅하기, USD/CNY

- 유럽의 난민 위기와 조지 소로스의 6가지 제안; refugee crisis, George Soros

- 차트의 기술: 펀더멘털 분석의 강점과 약점; Fundamental Analysis - 2부

- 차트의 기술: 펀더멘털 분석이란?; Fundamental Analysis

- 비트코인 최초의 논문; 사토시 나카모토의 P2P 전자화폐 시스템; Bitcoin: A P2P Electronic Cash System - 2부

- 글로벌 증시, 정치 경제 사건들, 비트코인, 스팀 가격 분석; Global Financial Affairs, BTC, STEEM

(jjangjjangman 태그 사용시 댓글을 남깁니다.)

호출에 감사드립니다! 즐거운 스티밋하세요!

늘 감사합니다^^

#217

2018-6-21

어려운 선물 거래에 대해서 자세히 설명해 주셔서.

잘보았습니다. ~~^^

잘보고 갑니다^^

감사합니다 ~