Designed By @CarrotCake

지난 포스팅 바로가기

BTC, 다시 또 동면? (1/14 ~ 1/20 시장전망)

BTC의 가격이 참 힘겹게 3,700 USD 선에서 제 자리를 찾으면서, 다시 한번 설레발들이 나오기 시작했습니다. 특히 크립토 시장의 상승을 위한 최저 BTC 가격이 3,700USD라는 글은 가히 웃길 지경입니다.

진지하게 말하자면, 지금의 크립토커런시의 가격 결정 자체 아직까지 장비의 감가상각과 전기세에만 영향을 받는다고 봐야 합니다. 아직까지 시장의 많은 사람들이 납득할 수 없는 영역에 있다고 봐야 하기 때문입니다. 그나마 실물자산과 가장 연동이 큰 채굴 비용의 상한가가 BTC의 최저 가격이라고 생각할 수 있겠죠. 물론, 이 채굴단가라는 녀석도 전기세부터 장비의 비용당 연산력이 증가하면서 점점 변화하겠지만 말입니다. BTC의 하향과 더불어 많은 중소규모 채굴자들이 피해를 입은 것은, 이런 채굴의 치킨게임을 못 이겨낸 것도 큰 것으로 판단됩니다.

그 뒤에 다양한 거래소의 보유/거래로 채굴되는 복표(이건 토큰, 코인이라 불러주기도 부끄러운 수준입니다.)가 시장을 왜곡하더니, 급기야 얼마전엔 대형 참사까지 한번 있었죠. 알트코인과 개발자, 그리고 POW 채굴자 뿐만이 아닙니다. 거래소 또한 긴 가격하락과 함께 뼈를 깎는 노력을 해야하고 많은 사람들은 도태되겠죠. 이런 정리 후에야 정말로 위험한 장난감들이 사라지고 좀 더 깨끗한 경제 생태계가 조성되리라 봅니다.

하지만, 살아있습니다. 생존했기 때문에 의미가 있는겁니다.

하지만 가격 상승이나 시장 회복과 같은 낙관적인 분석이 모두 헛소리라고만 취급할 수 없는 부분은 맞습니다. 그 가격 하락 끝에도 BTC는 살아남았으며, 한동안 내내 하향 일로를 걸었던 채굴 난이도는 다시금 상승 기조로 접어들었습니다. 지금의 이런 움직임이 Bull-Market으로 가는 길이라고 장담할 수는 없지만, 적어도 채굴자들의 해시파워 투자는 최소 수, 수십블럭 이상 쌓인 후를 고려하는 장기적인 투자기 때문에 난이도 상승 기조가 이어진다는 것은 다시 한번 사람들이 몰려올 가능성이 있다고 해석하는 것 또한 가능하리라 봅니다.

STEEM을 비롯한 많은 자산들이 운영 재단의 신뢰할 수 없는 움직임에도 불구하고 살짝씩 상승 움직임을 보이는 것 또한 유사한 부분으로 해석할 수 있지 않을까 하는 생각이 듭니다. 지금 타자는 크립토커런시 자산은 탈 BTC가 아니라 BTC의 상승무드와 함께 같이 갈 수 있는 자산들을 확보하는 방향으로 전체적으로 재편하고, 그 외에 전통적 자산이 크립토커런시를 헷지할 수 있는 방향으로 가야 한다고 판단하고 있습니다.

그 방향에서 가장 큰 역할을 해줄 수 있는 부분은 역시 채권, 그 중에서도 미국 채권이 아닐까 합니다. 특히나 미국의 트럼프노믹스가 2018년간 올랐던만큼 죄다 토해냈고, 좋든 싫든 2020년의 재선을 생각하지 않을 수 없는데다 미 연준 역시 비둘기파적인 반응을 보이고 있기 때문에 미 경제 성장은 꽤나 긍정적인 모멘텀이 크지 않을까 하고 유추해볼 수 있습니다.

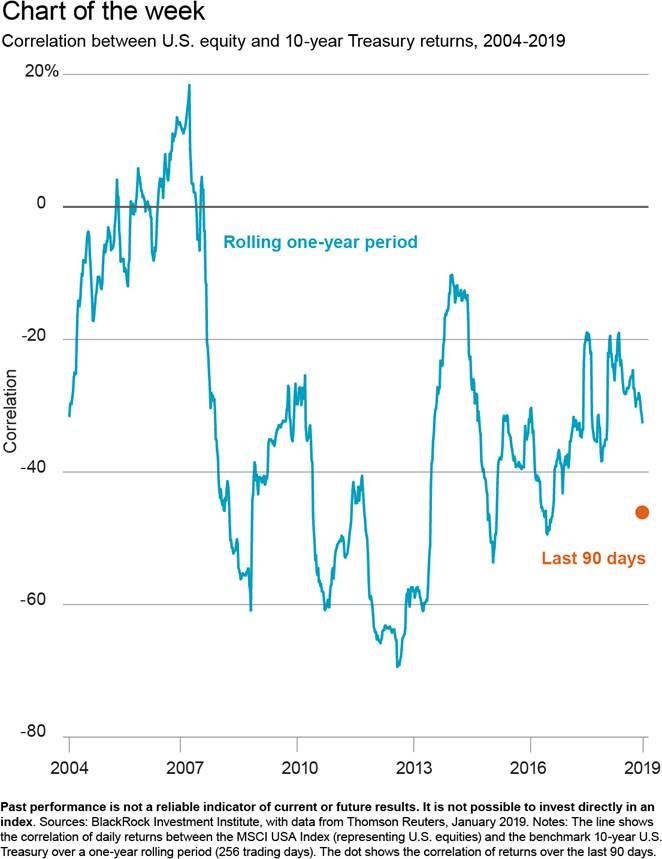

미 주식과 국채는 꾸준히 음의 상관관계였습니다

물론 노-딜 브렉시트라는 변수가 여전히 남아있긴 하지만, 영국 의회 역시 전통의 트롤링을 하고 있는지라 당분간 유럽의 경제상황은 그냥 물음표 속에 있다고 해도 과언이 아니라고 할 수 있을 것입니다. 2018년에는 단기금기 상승을 향한 기대감이 시장을 좌우한지라 미국 주식과 국채 10년물이 동시에 하락마감을 했지만, 앞서 언급드린 바 대로 정치적으로 시장에 대해 부양을 해야 하는 미 정부 입장을 생각해본다면 국채가 증시 약화에 대비한 완충장치의 역할을 할 수 있을 것으로 판단됩니다.

열심히 글을 쓰고 있는 새 BTC 가격에서 200$가 뿅하고 사라졌습니다. 뭐 상승동력의 선 이러는게 얼마나 연약한지 잘 보여주는 부분이 아닐 수 없습니다. 여튼, 당분간 불확실성이 잔뜩 남아있으니만큼 위험자산의 변동성 발생 가능성은 매우매우 높습니다. 그런 상황에서 채권 투자는 안정성 향상에 매우 큰 기여를 할 수 있습니다.

경기 사이클이 후기로 접어들면서, 2019년에는 주식과 채권 수익률 간에 상당한 음(-) 상관관계가 유지될 것으로 전망됩니다. 2018년처럼 미국 주식과 국채 10년물이 모두 하락하려면, 인플레이션이 크게 상승하여 미 연준이 다시 급진적인 매파적 기조로 전환해야 하지만, 현재의 인플레이션 기조는 그리 걱정할 우려도 아닙니다. 그리고 연준 역시 인플레이션에 대해 직접적으로 터치를 할 사정도 아니게 되었습니다.

지금까지 크립토에만 있던 포트폴리오를 확장할 때죠. 지금도 늦지 않았습니다.

지난 몇 개월간 급격한 경기둔화를 둘러싼 우려로 인해 미 국채 가격은 랠리를 펼쳤고, 시장은 올해 미 연준의 금리 인상 가능성에 대한 기대치를 하향 조정하였습니다. 11월에는 2019년 연준의 예상 금리 인상 회수가 2회였으나, 이제는 1회로 낮아졌습니다.

하지만 금리 횟수 조절을 보고 성급하게 경기 약화라고 재단하고 있는 시장의 우려는 조금 과도해 보입니다. 경기침체가 발생할 가능성은 낮아 보이며, 오히려 2018년에 발생한 각종 위험이 해소될 가능성이 큽니다. 미국의 근원 인플레이션은 미 연준 목표 근처에 머물 것으로 전망되며, 유의미한 수준의 인플레이션 압력이 없으므로 미 연준은 유연성 있는 운신의 폭이 있습니다. 연준의 긴축 사이클은 2019년 상반기 잠시 중단될 것으로 예상됩니다.

시기적으로는 채권 금리가 상승하기를 기다렸다가 미 국채를 매입하는 것이 적당해 보입니다. 단기적으로 미 국채 금리가 올라갈 수 있는 계기는 곧 있을 미-중간 90일의 무역 분쟁 휴전일 것입니다. 물론 완전히 해결될 가능성은 없기에, 채권 금리가 지속적으로 상승하지는 않을 것입니다. ECB의 낙관 전망 등이 있으니 꾸준히 채권 금리 상승에 배팅할 수 있지 않을까 하는 생각을 해 봅니다.

BAKKT, ETF 승인 등을 이야기하는데, 타자는 아직은 더 멀었다고 봅니다.

여전히 크립토커런시 시장은 굉장히 연약해보이며, 주류가 되기엔 멀고 험합니다. ETF 승인이 대안이자 답이라고들 이야기하지만, 타자는 근시일 내에는 부정적으로 봅니다. 또한 2019년에 상승장이 있다 하더라도, 일부 POW 코인과 극히 드문 POS(시장 신뢰를 크게 얻은)만 상승할 것으로 예상합니다. 최소 5년 이상은 넓게 채택되고 실물과의 접점을 찾아가는 과정이 크립토에게 필요한 길이고, 그 크립토가 다음 단계로 넘어가기 위해서는 최소한의 가격 상승이 필요합니다. 그 상승의 여로를 함께하는 우리 모두에게 기쁨 가득한 희망이 깃들길, 필요한 때를 위한 작은 행운이 함께 하시길 바랍니다.

이번 한 주도 고생 많으셨습니다. 좋은 밤 되세요.

Legal Disclaimer 본 포트폴리오는 @noctisk 개인의 판단과 투자 방향을 공유하는 글이며, 특정한 코인이나 토큰에 대한 투자를 권유하는 글이 아닙니다.

Copyrights 2018. @noctisk, All rights reserved.

내일 오전까지 반짝 추위라고 하네요

건강 조심하시고. 편안한 밤 보내세요

늘 좋은 글 감사합니다

이제는 점점 느긋하게 기다리고 있네요.. 돈은 다 까먹었지만 말이죠.. ㅎㅎ

항상 한주를 백화선생님의 글로 마무리합니다...

어려운 시기에 등대가 되어 주셔서 감사합니다...

요즘은 매주 이글 하나 읽고 암호화폐에 관한 관심을 끊고 사네요 ㅜ.ㅜ

좋은글 감사합니다~^^ 좀 느긋 하게 기다려야 겠네요..