因为工作忙、常常没办法看盘关注股票,所以这边整理了近期的投资心得,作为自己的筛选股票的方法,并留下见证,日后回来覆盘。

这个投资方法的逻辑是这样的来的,首先,投资股票获利的方式有两种:

- 公司分发的股利

- 股价上涨后的价差

股价是由市场决定的,追求价差需要付出很多的注意力,所以这个方法主要建立在"公司分发的股利”的基础上。先立于不败(股息),再追求价差。

股息率

第一个步骤是先透过股息率来筛选,股息率的公式是:

股息率 = 股息 / 股票买入价

由于分母是股票买入的价格,对于投资者(我们)来说,股息率可以视为是投资报酬率。我们付出的成本(买入时的股价)作为分母,每年会收到的股息作为分子,相除之后就是我们的投资报酬率。

此外,由于分母是股价,透过股息率也可以看出该股票的热门程度:

同样是每年分 10 元股息,如果买入的时的股价是 100 元,则股息率是 10%;如果后续因为市场追捧,股价上升至 200 元,则股息率就降低到了 5%,对我们而言,投资报酬率下降了。

一般 A 股的公司较少分股息,有分股息的公司也大多一年分一次到两次。所以一旦股息率降低,在实际股息没有变化的情况下,代表的就是这档股票热门程度变高了。

每天的股价都在变化,我们需不需要自己计算股息率呢?当然不用,这个网站已经帮大家整理好股息率,并且对股息率做排序:

上图来自网站集思录

可以看到不只股息率,还有 PE 温度、PB 温度这两个指标参考,帮助判断股票的热门程度。例如贵州茅台:

截至 2018.1.12收盘,茅台的股息率仅有 0.86%,相对应的市盈率也处于目前近期的高点。

ROE 股东回报率

ROE 又称做股东权益报酬率、股东回报率等,这个指标是巴菲特最爱的指标,透过这个指标,我们可以看出一家公司利用股东权益所创造的获利,用大白话说,就是帮股东赚钱的能力高低。

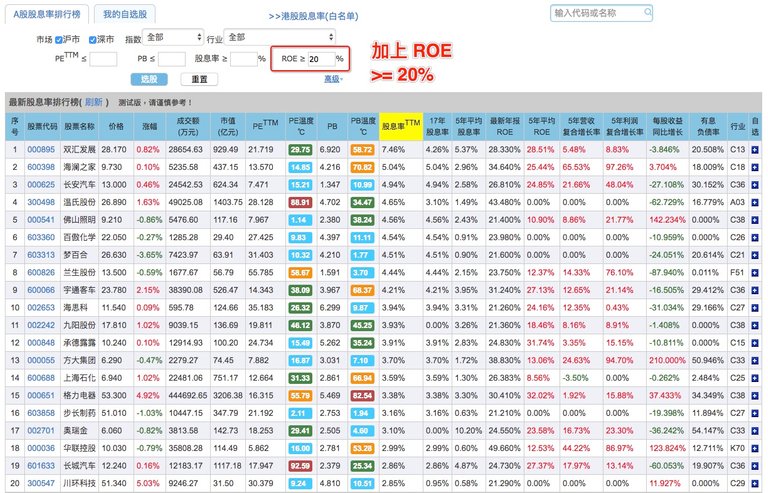

一般而言大于 20% 符合巴菲特的选股标准,在集思网上我们可以透过加上条件,筛选出 ROE >= 20%的高股息率公司如下:

长期稳定

刚刚筛出来的公司里,有几家股息率很高,但是 5 年平均 ROE 其实是偏低、甚至是0的,因为希望一家公司可以具有长期稳定的获利能力,所以我们在高级筛选里增加 5 年平均 ROE >= 20的条件:

这样筛出来的公司里面大多是体质很不错的公司,例如生物股份、伊利股份、洋河股份等公司,但是文章一开始说的,希望筛选出一组能长期持有的公司组合,并考量到中国大陆的通膨率,所以股息率低于 4% 的公司我们暂时不看,如此一来,只有双汇发展 000895、海澜之家 600398、长安汽车 000625、宇通客车 600066、海思科 002653、承德露露 000848这六家还在我们设置的条件内(海斯科和承德露露接近4%,暂时算OK),留下这六家公司我们做进一步筛选。

股票质押信息

股票质押白话就是用股票做抵押贷款,这个数据可以显示公司整体的健康程度,例如乐视网:

上图来自中国证券登记结算公司

乐视网有 41.32% 的股票被质押,即将要达到法律规定的质押上限 60%,长期持有首重避险,大量的股票被质押可能有潜在的风险。

我们将上述的六间公司都进行排查,看是否股票有被大量质押,其中,海澜之家质押比例 21.15%、海思科质押比例 27.53%,其余四家的质押比例都小于 1%。

结论

如此一来,双汇发展 000895、长安汽车 000625、宇通客车 600066、承德露露 000848 在 1.12 收盘价,这四家公司符合:

- 股息率 >= 4%

- 连续五年 ROE >= 20%

- 股票未被大量质押

在投资之前,可以再详细核实股票的财报状况,以下是简单的分析供大家参考:

- 双汇发展 000895

国内肉品龙头,毛利率一般(20%上下),但是30天就能做完一轮生意,周转率(翻桌率)极快,现金和负债比合理。 - 长安汽车 000625

毛利率一般(20%上下),周转率低属于资本密集行业,手上持有现金尚可,负债比稍高。 - 宇通客车 600066

毛利率较长安汽车好,周转率亦胜过长安汽车。 - 承德露露 000848

毛利率是这四家公司最好的,手上亦持有大量现金(69.8%),唯一的问题点在于2017年的营业活动现金流为负,可能有潜在的问题。