译者注:原文来源:hackernoon , 原文作者:Daniel Jeffries 可点击链接阅读原文

本译文仅作翻译学习之用,版权属于原作者。

所有交易都是赌博。

有些人拒绝相信,但这并不能改变它。

作为一个社会,我们已经成功地为大证券交易所穿上了皇帝的新装。这不是机会游戏,也不是数字球拍。这是“投资”。

像沃伦•巴菲特(Warren Buffet)这样“真正”的投资者看不起更加动荡的衍生品市场和加密货币,因为他们不文明。当然,他是对的,在纽约证券交易所交易,和Poloniex交易Bitcoin或者在拉斯维加斯打扑克就是不一样。正规市场的流动性很高,有很多参与者,熔断机制和季度收益报告,所以必须有所不同,对吧?

投资银行当然不希望你认为投资是赌博:

"赌博是一个零和游戏。它基本上就是从输家那里攫取钱财,给予赢家,这个过程中没有创造丝毫价值。但通过投资,我们增加了一个经济体的整体财富。随着公司相互竞争,他们需要提高生产力,开发能使我们的生活更美好的产品。不要把投资和创造财富与赌博的零和游戏混为一谈"

那太好了。除了结论是错的。

市场就是一个零和游戏。当你赢时,就有别人输了。当你输时,就有别人赢了。在这个最大规模的零和游戏中,这个市场正好符合由猴子进化而来的全世界人们的白日梦。当然,并不是每个人都同意。看我在本文最后的笔记。

说我们把钱投入公司,对经济的整体健康做出了贡献,这当然感觉不错,但这真的没有任何关系。当然,投资项目和公司比轮盘赌更有社会价值,但这并不能改变一个简单的事实:

当你把钱投入市场,不是因为你出于好心支持公司,也不是因为你希望看到整个经济繁荣。

你这样做是因为你希望你得到的钱比你投入的要多。

无论你是把赌注押在扑克牌或者下一个生物科技股上,你都在玩一个概率游戏。

你所做的是猜测你比任何人都更了解未来。你相信你投资的公司会持续创造出好的产品,它会增值,然后把钱还给你,并还本付息。

但你并不知道。

不管研读了多少分析师文章,或者在多少季度报告倾注心血,都无法保证公司会持续向好。有多少次,你在你投资的公司的研报中读到如下这句话?

“过去的表现并不代表未来的成果。”

换句话说,仅仅因为过去的事情做得好并不意味着它会继续做得很好。有十亿个变量可以使公司破产,使你失去每一分红利。不管是董事会成员之争、黑天鹅事件、不断变化的市场地位、失败的产品发布还是资金周转上严重的失误,任何事情都可能导致昨天仍在赚钱的公司今天不再赚钱。

当沃伦•巴菲特(Warren Buffet)选择可口可乐(Coca Cola)时,正处于可口可乐的业务在快速增长的健康/运动市场以及来自甜味百事可乐(Pepsi)的日益激烈的竞争中惨败的时刻,他打赌自己知道一些你不知道的事情。

他认为,不管有多少跑步机和耐克运动鞋被出售,世界都不会失去对经典、标志性软饮料的鉴赏力。在对百事可乐的痴迷达到顶峰,健身狂热过去后,他猜测可口可乐业务将复苏,他将赚取比投入更多的钱。

那就是赌博。

我得到它了。这是同一事物的不同表述,赌博是坏事,而投资是好的。

除了数学是完全一样的。

周而复始。

当你把钱投入任何市场时,不管你喜欢与否,你都在与整个宇宙玩掷骰子的游戏。

爱因斯坦在面对这样一个事实时说,在所有现实的基础之上,没有什么是无形的概率,也不是一个确定性的钟表上帝。上帝他/她/它确实玩骰子。

问题在于信仰。

大多数人不愿意相信交易和投资是纯概率游戏(或者生活就是这样的),但是一旦你克服了这个错觉,你就可以开始做出更好的决定。

放开对于“赌博”相关的负面印象,你可以开始看到你在做什么,它会让你在市场上胜过其他人。

当股市停止坚持不懈的爬升,转而向下数月或数年,你不会感到惊讶。当一家好公司的股票与其产生的价值不匹配时,你不会感到惊讶,而一家在其整个一生中从未盈利的公司,在十年内被大大高估了。

市场不是理性的。人们不是理性的,任何人认为他们一生中从未认真交易过。人们是情绪化的、非理性的、狂野的、疯狂的、愚蠢的、聪明的、愚蠢的,市场只不过是开放市场中数十亿不稳定行为者思想的反映,是我们恐惧和欲望的集体幻觉。

当你涉足市场的海洋时,你正陷入一场绝对混乱的风暴中。

接受赌博、投资和交易是一体的现实,将有助于你记住把雨衣和雨伞带到暴风雨中。

不用学习CNN和不断观看新闻,您将开始学习概率游戏背后的数学,并研究概率、博弈论和统计学。

第一个引导你的是更好的投资组合管理。

完善投资组合管理

在交易中,你会认识到的最重要的一点是,你的策略并不像你想象的那么重要,你的风险管理比你想象的要重要得多。

买入股票或加密货币,看起来确实是荣耀和财富的关键,但我稍后会给你一个系统,告诉你这实际上是多么的错误,为什么你应该少关心进入,多关心退出和保护你现在拥有的。

不管你的信号有多好,或者你在挑选五年后将改变世界的公司方面做得有多好,你都会错。而且你会犯很多错误。 这意味着你将不得不忍受亏钱的时期,也被称为“回撤”。

市场不会给你一个可预测的收入来源,比如薪水。在这里,你的钱是成堆赚来的,也是成堆损失的。

这就是概率起作用的地方。

从17世纪开始,当职业赌徒和作家安托万•甘博德开始损失大笔金钱,并伸出手去找法国杰出的数学家布莱斯•帕斯卡(Blaise Pascal)找出原因时,“概率”这个概念向我们走来。甘博德喜欢自称梅雷骑士,他过去打赌,在掷四次骰子时,他至少会掷出一个王牌。这使他一直很有钱。

但是他开始觉得无聊并变得贪婪了。

他想知道如果他赌两倍的话,他是否会赚更多的钱。

Abel Rodriguez和Bruno Mendezs撰写的《概率,决策和游戏:使用R的温和介绍》(Probability, Decisions and Games: A Gentle Introduction using R)告诉我们,上述策略的效果不佳:

“突然,他在赔钱!

梅雷骑士目瞪口呆。

他推断掷两次同时出现两个王牌的概率大约是掷一次出现一个王牌的概率的1/6。为了补偿这个较低的概率,他需要掷六次。最后,为了达到和掷四次得到一个王牌的概率,投掷的数量还应该增加四倍。”

他们深入研究背后的数学,所以我不会在这里重述,但基本上可以归结为,他加大了风险,通过同时投两个骰子并增加投掷次数,降低了获胜的机会。

就像这样,一个好的策略变成了一个坏的策略,因为梅雷骑士不理解他玩的游戏背后的数学。

在《市场奇才(Market Wizards)》中,作者问传奇投资者Paul Tudor Jones:

问:“对普通交易员来说,最重要的建议是什么?”

答:“不要专注于赚钱;把重点放在保护你拥有的东西上。”

他说的是投资组合管理,也就是防范风险。投资组合管理实际上是统计和概率应用于机会游戏的科学。

用一秒钟思考一下。

当有人告诉你要多样化你的资产和“不要把所有的鸡蛋放在一个篮子里”他们正在谈论如何处理这样一个事实:你在市场上赌博的一些猜测会对你不利。如果你冒的风险太大,你就要冒输掉整个投资组合的风险。如果你输掉了你的整个投资组合,你就不能再玩游戏了,只能夹着尾巴回家了。

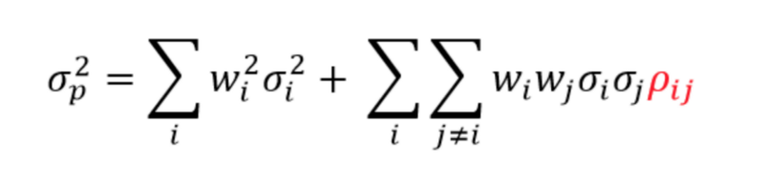

以下是纽约大学一门关于“基本投资组合数学”的课程中关于资产多元化的数学分析。

如果你不喜欢数学,不要担心。即使你自己不做所有的数学运算,你仍然可以很好地理解概率。可以先跳过这些有趣的小符号。

但这里有一个公式,对于读者中喜欢公式的人有用。它显示了投资对投资组合的风险贡献:

如果你愿意,你可以从这个博客里读到这些有趣的小符号背后的所有精彩的数学。

基本上,这个公式显示了个人资产加权的风险,以及它们之间的相关性,意味着太多类似的资产可能烧掉你的整个房子。如果你的贵金属太多,它们很可能需要同时储藏,这使得它们高度相关,而国债和贵金属在大多数情况下是呈反相关的。

我不打算在这里讨论这个公式,因为它会占用大量的空间和时间,并让大部分读者感到厌烦,但是如果你想深入研究它,可以查看如下博客或者纽约大学文档的链接。如果你需要复习数学符号或者从来没有研究它们,那么我推荐《数学符号:科学家和工程师指南》一书。

现在,忘记数学。

重要的是:

大多数交易书籍过于关注选择资产的策略,而没有充分关注真正重要的东西,在赌博时减少风险。

这些书给你的错觉是,你可以开发出一个系统,以持续超过绝大多数其他人,同时穿越黑天鹅事件和重大经济崩溃的时刻,但事实是大多数系统在足够长的时间线上表现不佳。移动平均线、技术分析和基本面分析只会让你在玩骰子游戏之前分析到目前为止的情况(而不能准确预测未来)。

这就需要投资组合管理应运而生了。

你可以用复杂的公式来管理你的风险和分配那些资产。有多少相关?多元化程度是否过度?同时拥有多少种类资产是合适的?

这里有一本关于最优投资组合分配和杠杆作用的书。

但是在看书之前,让我们关注一个更简单的方法来降低你的风险:

固定比率地赌。

买定离手

任何一个有经验的交易者都会告诉你,在一次交易中,你不应该冒险超过1%或2%。但这到底意味着什么呢?

我们可以通过多种不同的方式来看待这个问题。

最基本的方法是简单地将你的总投资资本的不超过1%投入到单一的交易中。这是有效的,因为即使你在交易中被完全消灭,你也不会损失超过百分之一。

但这对于长期获利也是完全无效的,我不相信任何交易员正在使用这个公式,即使他们在Twitter上告诉过你,这样你就不会输掉你的衬衫而去责备他们。

这就是原因。

如果你只能把1%的资金投入到交易中,那么你的99%的资金就可以坐在场边。即使你采用金字塔式的渐进交易,在赚钱过程中逐步加仓,大多数系统也不建议一次交易超过4%的总资金。

这仍然是一大笔钱坐在场边什么也不做。这只是风险控制方法的第一个问题。

第二个问题是,你需要不断寻找新的资产,这样你就可以把你所有的钱投入市场,这意味着你必须找到很多赢家,这实际上开始对你不利,因为你不会找到很多赢家,最有可能的情况是只有少数赢家。

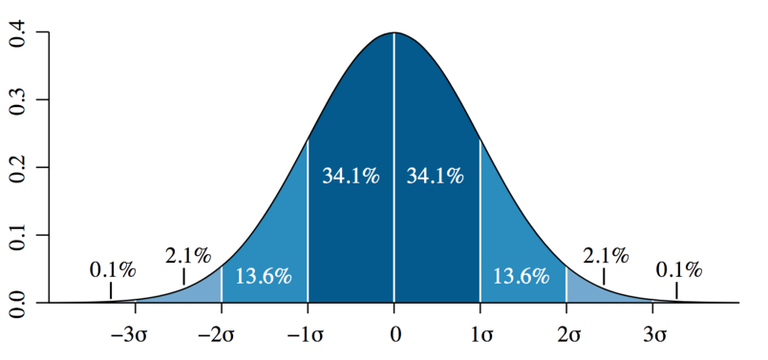

如果你有数十种资产,它们开始变得模糊,裹在一起变成一团丑陋的平均值,拖累投资组合中赚钱的部分,同时输钱的部分也被平均了。其中一两个可能损失很大,另外两个可能价格飙升,但大多数人会坐在分布曲线的中间,给你一个平均回报,这一点也不cool。

这意味着你降低了你的风险,但也赚不到多少钱。

低风险通常等同于低回报。

让我们看看另一种方法来计算1%的规则,它允许我们在任何给定的交易中下更大的赌注,但仍然保护我们的投资组合免受灾难性损失。

更好的1%

我们要做的是通过创建一个止损系统来下注更大的赌注,让更多的钱为你工作。 我使用海龟交易者跟踪止损的变量,即ATR或平均真实范围乘以系数。 所以我可能有ATR X 2。那告诉我在任何特定交易中止损的位置。

然而,追踪止损有一些问题。ATR是衡量波动性的一种方法,当币价变得剧烈起伏时,波动性就会变得疯狂。最终在当前价格和你的止损之间形成很大的差距,它可能是5%或8%,这是一个比1%大得多的损失,这会给你带来更高的风险。

那我们怎么解决呢?

简单啦。

首先,我们计算当前价格和当前止损之间的增量。我们将在我们的例子中使用整数,让它容易理解。

比方说比特币的价格是8000美元。你的止损计算使当前止损在7700美元,在一个比特币上相差300美元。

现在我们有了这个delta值,我们可以用它来弄清楚如何在一次交易中只占我们总交易筹码的1%。 让我们假设你有10万美元的总现金资本。

100000美元×0.01=1000美元。

我们最多只想在这笔交易上损失1000美元。所以我们把当前价格的增量和我们的止损损失除以1000。

1000 / 300 = 3.33

这意味着,如果我们将止损设定为7700美元,我们可以购买多达3.33个比特币,因为每枚比特币只有当交易对我们不利时才会损失300美元。有3.33比特币,它们的全部损失将等于我们的投资组合的1000美元或1%。

这样做的好处是我们可以把更多的钱投入到每笔交易中,同时仍然控制着我们的下位。在这种情况下,我们投入了26666美元,我们的10万美元到这个单一的贸易,这使我们的潜力大增,在市场有利时实现更多的复合收益。

当然,每一个投资组合管理策略都有不利的一面。一方面,我们增加了最大化收益的机会,但同时也增加了我们的总风险。让我们看看原因。

在早些时候概述的基本策略中,风险只占我们资金的1%,对于10万美元的投资组合,这意味着我们只投入1000美元到一个比特币交易中。不管发生什么,我们不能损失超过1000美元。

但在我刚才概述的策略中,我们完全依赖于止损正确触发。任何交易者都会告诉你,这并不总是按照计划进行的。

可能会有很多情况下出错。让我们看看如何。

你可以设置一个止损限制,允许你设定一个触发价格和一个你愿意出售的价格。你也可以使用市价止损,这会触发你设定的价格,并按当前价格卖出。两者都有优点和缺点,两者可能因不同的原因而造成更大损失。

特别是,在加密货币交易中,市价止损会给你的交易生涯带来真正的打击。

与主要交易所相比,加密货币的交易所仍然相对不成熟,他们没有太多的保护措施。在过去的几年里,我们看到了一些“闪崩”。这意味着,不管是由于巨鲸在市场上抛售、交易所代码中的错误或其他原因,价格可能在五秒钟内从8000美元闪崩到3000美元。市价止损会按照当前价格执行,所以卖出价格就是3000美元,这样造成的损失比1%大得多得多。

限价止损更容易控制,但它也是一种黑暗的艺术。在限价止损中,会设置不同的“触发”价格和“止损”价格。你可以选择7725美元的触发价格和7700美元的止损价格。这意味着当市场触及7725美元时,您将输入7700美元的自动销售订单,该订单可能更快地被填满,因为它低于当前的价格动作,这给您带来了优势。

但这也是不能保证的。

如果把限价止损的设定搞错了,你可能会一觉醒来,发现价格已经跌穿了你的止损点,已经赔进去了15%的下注资金。根据我概述的策略,可能占你投资组合的5-8%(或者更糟),这种情况只要多出现几次,就输光全部资金不得不离场了。

任何严肃的投资策略都必须考虑到止损未能触发某些时间的可能性,可以使用蒙特卡罗分析来告诉你完全破坏投资组合的可能性有多大。我们不会在这里讨论数学,但如果你深入研究Kevin J. Davey所著《构建赢家算法交易系统:从数据挖掘,蒙特卡洛模拟到交易实战》这样的书,你就可以算出来了。

有大量的不同的投资组合和风险管理策略。现在就开始研究,这只会让你的交易变得更强大。

挑一个坚持下去。不要偏离,一次都不要。

现在让我们看看另一种方式,概率可以帮助你在横向市场或剧烈波动的市场中取胜。

剥头皮交易

剥头皮交易是在市场波动的时候,在市场上持续赢得较小的胜利的过程。有数以千计的先进方法来做,但我想给你展示一个简单的方法,简单到让你崩溃。

抛硬币!

没错。我们将猜测在任意加密货币上交易,我们的做多或做空将是完全随机的。

也许你认为你的投币策略远胜于随机机会,但是随机策略在股票策略竞争中往往表现得非常出色。

我们通常会发现有人把这个策略当成笑话,但如果这根本不是笑话呢?

在福布斯的一篇文章中,Rick Ferri讲述了一个研究小组,模拟猴子掷飞镖来选择股票:

1973年,当普林斯顿大学教授伯顿•马尔基尔在他的畅销书《华尔街的随机漫步》中宣称:“一只蒙着眼睛的猴子向一家报纸的财务版投掷飞镖,可以选择一个与专家精心挑选的一样好的投资组合。”

“马尔基尔错了,”在本月早些时候在IMN全球索引和ETFS会议上发表讲话时,研究联盟首席执行官Rob Arnott说。“猴子们比专家和股票市场都做得更好。”

因此,让我们认真地尝试一下我们自己的投币策略,作为一种在糟糕的横向市场中剥头皮的方法,看看它为什么真的有效。

交易价格可以走两条路,不是上升就是下跌。这真是50/50的几率。

这意味着,如果你忽略了其它一切,新闻,指数移动平均数,各种指标,欧伊加板,流体动力学,海洋潮汐循环,只要抛硬币,你应该平均出来50%的时间是正确的。

当然,如果你只在50%的时间内得到正确的结果,你的胜利应该等于你的损失,不是吗?但这并不是事实。

在任何一个特定的时期,我们都有一些交易是错误的或是正确的。再想想这个分布曲线。大多数交易会给我们平均回报或损失,比如68.2%的交易。但它们中的一些将给我们带来超额收益或超额损失。在交易过程中,我们可能会很幸运,只获得一连串的大胜。或者我们可能会变得非常不幸,遭受一连串可怕的损失,使我们一败涂地。

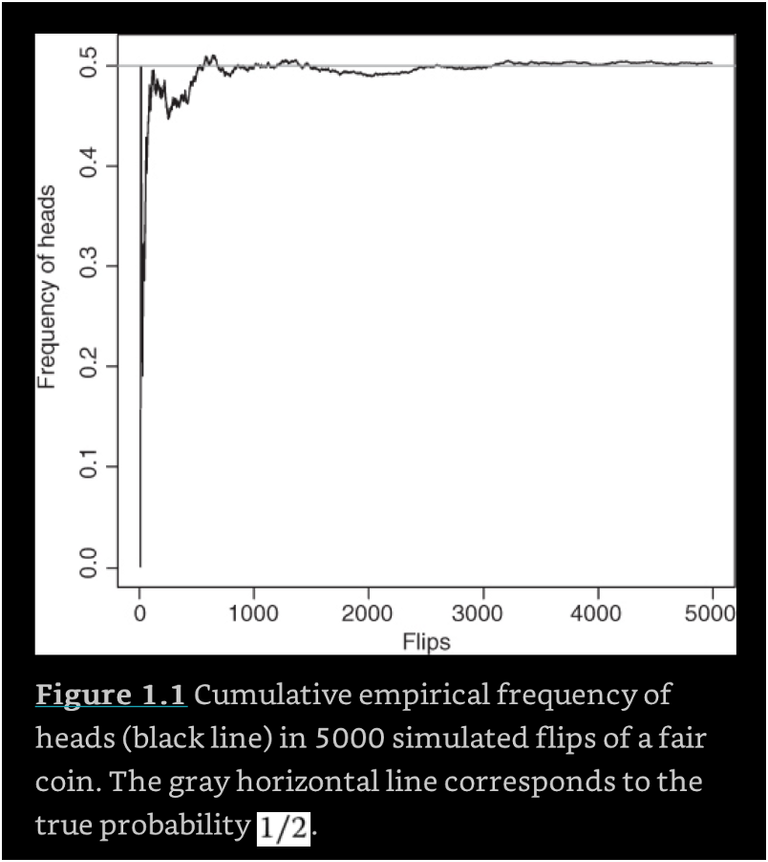

让我们回到这本书《概率,决策和游戏:使用R的温和介绍》(Probability, Decisions and Games: A Gentle Introduction using R),并看下图,一个连续抛5000次硬币的概率图。随着时间的推移,硬币的翻转应该平均为50%,但在更短的时间线,它可以疯狂地远离50%。从长时间的维度也能观察到它是波动在均值上下的。

这意味着我们在短期内甚至在长期内都会有波动。在回到平均值之前,这些波动很可能会把我们甩出局。

但是,如果我们可以控制损失并从中受益呢?

我们可以再次止损。让我们回到止损设置最大为1%的策略。

现在,当我们抛硬币时,我们每次都将损失限制在1%。 如果交易对我们不利,并且如果我们没有超过止损价,那么即使考虑滑点,我们应该只会损失大约1%。

但当市场有利时,我们的收益是没有上限的。

这就是有趣的地方。

我们抛硬币的策略也可以以多种方式扩展。

我们可以对各种加密货币进行分析,找出最不稳定的硬币,并计算出它们在任何一天的平均波动。 我们可以让波动性为我们工作。 假设我们发现比特币平均每天上涨或下跌4%。 这将让我们设计退出策略。

我们可能决定每天在同一时间关闭交易,或者一旦获利4%时关闭交易,或者我们可能让它每天持续运行并设置止损以确保我们保持盈利。

我们可以使用简单的启发式方法,比如算出上周的价格是涨还是跌,平均多少天,然后在下一周每次都下多头或空头的赌注,根本不用抛硬币。

不仅如此,我们还可以使用良好的风险管理来更有效地保护我们的资金。让我们看看如何。

当人们听到抛硬币会给他们50%的盈利机会时,他们想象这种事情会一直发生,但事实并非如此。在任何一天,一周,一个月或一年,我可能会连续五次到十次盈利。我们也可以看到十次交易亏损,然后两次盈利,然后再次有十次亏损。

假设上述的两个盈利交易中赚了10%,而每笔损失交易中都损失了1%,这给了我们20%的损失。所以总共22笔交易产生了10%的总损失。用不了多久,你就会因这种结果而破产。尤其是当你运气不佳,盈利的交易只得到总额3%而不是10%的回报时。

但我们可以通过减少每笔交易的风险来保护我们。

举例来说,如果我们运气不佳,连续三个交易都出现亏损。为了减轻损失,我们制定了一条新规则,在每笔交易中不超过1%,比如0.75%,减少止损,直到交易开始再次对我们有利,再反弹到1%。而当市场对我们有利时,我们也可以做相反的事情,增加每笔交易的资金。

所有这些策略都会让你成为一个专业的市场投机者,无论你是使用随机抛硬币还是一些奇特的波动率计算器,再加上你自己开发的高级量化算法,比如考虑到太阳黑子和Twitter情绪。

但是无论你使用什么策略,概率都会使你更好。

拉斯维加斯

每个人都喜欢想象当他们把钱投入市场时,比赌博成瘾的人在拉斯维加斯玩投币游戏要高明得多。从某种意义上说,这是真的。

赌博成瘾会毁了生命,我从不轻视这种疾病。但这并不能改变我们玩骰子游戏和市场行为背后的数学原理。只有你知道,自己是否具备定期在市场中交易或跑到Vegas去赌所需的自我控制力。

每个人都是不同的。

就我个人而言,我厌恶因冲动导致损失金钱。我在拉斯维加斯从来没有损失过超过20美元,因为我从不冒险去玩轮盘赌或掷骰子,但是我对把钱投到市场上就没有问题。

两者之间有区别,但也只是在表面。两者深层的概率是完全一样的。

对我来说,研究概率和游戏并不是要成为一个堕落的赌徒,而是关于堆积有利于我实现购买房子的几率。 了解现实,因为它实际上有助于您实现这一目标。 而相信它不是什么会伤害你的决策。

如果你深入研究书籍,比如爱德华•帕克的《游戏与赌博的数学》,当你深入研究它们的数字基础时,会发现有些游戏比其他游戏更糟糕。老虎机就是这种吸血鬼,它就是故意欺骗你的。

另一方面,二十一点的玩法则相对中立,对你的购房目标既无特别帮助但也不是骗局。

而扑克呢?

扑克是一个完整的类别,因为它本身具有完全随机的方面,但人的主观能动性也能发挥作用,因为即使拿了一手臭牌,你也可以虚张声势。这使它走出了完全随机的机会,相比其他游戏,扑克给了你一定的优势。

市场的博弈也同样如此。

随着时间的推移,市场有着历史性的偏见。还有我们的希望、梦想和欲望的人性方面,反映在金钱和时间的集体幻觉中,我们称之为交换。所有这些都是让你比起一个纯骰子更有优势的地方。

但并不多。

这仍然是一场游戏。

有赢家和输家,盲目的机会,运气,技能和更多的所有在交易中绑定。

放弃你的幻想,交易变成一个可以获胜的机会游戏。而假装能做得比概率好,就会很快在掷骰子的游戏中输光。

你越快与现实达成协议,就能越快获得一个超越华尔街的机会。

###########################################

###########################################

更新:5/30/2018下午1:34:并非所有人都同意我认为市场是零和游戏。他们称之为正和博弈,因为人们/公司可以增加总和,促进经济增长,并且当购买新股时,没有人会输掉交易(至少要等到后来有人抛售/交易股票时才会输,这是一个延迟的或不对称的零和博弈,本质上增加了“董事会”作为球员。)

三件事:

- 它改变不了我的其他观点。

- 以我个人的浅见而言,这是真的在玩文字游戏,称之为正零和或者常量零和。即使资金池在增长,最终,游戏在未来的某一天的总和为零,即使这个动作被延迟,也就是不对称。

- 不要把我说的话进行浅层理解。用自己的大脑思考。我并非无所不知。

###########################################

###########################################

免责声明:做一个成熟投资者,并自己决定在哪里投入辛苦赚来的钱。 我不是财务顾问,这不是财务建议,如果我真的需要告诉你这个,那么最好把你的钱留在床垫下,因为当你失去它时你只会责怪别人,而不是你自己的错误。

###########################################

###########################################

如果你喜欢我的作品,请访问我的Patreon页面,因为这是我与所有粉丝分享特殊见解的地方。

顶级赞助人将获得EXCL表格

Good article ! subscribed to you and I hope for a mutual subscription

Thank you! I will keep going and translate more articles.

Congratulations @patric.zhang! You have completed the following achievement on the Steem blockchain and have been rewarded with new badge(s) :

Click on the badge to view your Board of Honor.

If you no longer want to receive notifications, reply to this comment with the word

STOPDo not miss the last post from @steemitboard:

Congratulations @patric.zhang! You have completed the following achievement on the Steem blockchain and have been rewarded with new badge(s) :

Click on the badge to view your Board of Honor.

If you no longer want to receive notifications, reply to this comment with the word

STOPDo not miss the last post from @steemitboard: