写这篇文章,主要还是因为这几个月,我自己写JavaScript程序来套利(主套利,辅助趋势策略)已经开始力不从心(性能差,实现困难等)。于是找程序员合作,开出的条件是收益对半分。我出钱,注册交易所,出策略。程序朋友实现策略,修bug。

见了太多合作写程序交易的程序员。写了没两天,觉得套利利润率太低,直接买入币的。或者觉得我的策略太烂,我行我上!自己写了个或者拟合了个交易策略开跑的。

这一堆人里,我就没见哪一个13k以上杀入后,在合适时间进行了止损。大多数都是装死长持到今天,少部分更惨10k以下割肉了。

这一类人心态其实也很好还原,身为程序员,觉得自己是高知群体,在不理解止损止盈、利润回撤、夏普率这些概念和意义时,就认为自己判断力远超韭菜。最终自己成为了韭菜。

我目前接触过的程序员们,对币市基本是如下几个态度:

在Google/Apple等湾区顶级公司工作,入职年薪就130k+,每年还在涨。理解币市处于泡沫时期,并完全拒绝入场。这类人还经常会有拒绝买大陆泡沫房产等。

首先泡沫期并不代表不能赚钱,做市场中性策略完全可以跑出正盈利。我理解自己有份好工作后就不想再冒险的心态。但这样完全拒绝新事物很有可能导致自己被新事物淘汰。另外有不少觉得再过10年20年,到自己40岁时,因为人口雪崩+缺乏劳动力,中国大陆泡沫房市必然回落。到时候再买也不迟的人……嗯……我觉得除非中共政府下台,否则不可能不去维持房价虚高。

有不错的工作,在程序员群体中有一定知名度。认真学习了各种交易概念和指标,目标币种的背景和现状。仔细获取数据,认真研究分析。小心谨慎的进行了回测,最终实现了盈利模型(大多都达到了smart beta水平,但跑不出长期alpha)。

这一类是非常棒的人,但他们中很多人就止步于此,不想再做后续维护。比如某个朋友写出策略后挂在网上收36%就卖给韭菜用(2017年普遍盈利1400%+的对冲基金才收2+20%标准上下费用……个人策略就收36%……),他就很开心了。但还有更进一步跑出alpha的空间。

代码基本浑浑噩噩的主,听我说了策略后稍微写写就烦了。拿着钱学了几个指标后就手动杀入币市。觉得自己优于韭菜,实际全部都是被套牢。更惨是低位割肉。

这种怎么评价,我没啥好评价的。连个套利策略都不愿意写。眼高手低。

极少数抱有特别开放心态的人。这类人什么新事物都愿意尝试,什么都买一点儿。缺点是不上心,比如某个朋友2012年买/挖了不少比特币,链上浏览器还能看到地址上有不少币,只是现在死活想不起密钥是什么。

大概是与财务自由失之交臂了。

这些人里,愿意写策略大部分都是能写好的。只是必须端正态度,并且避免以下几个陷阱。

数据来源质量低下。几乎所有币市新入门程序员都会犯的错误:上来就拿日K线跑,策略拟合(机器学习/神经网络等)出显著盈利后就上实盘,然后实盘怎么跑怎么亏。数据准确性和时效是交易的根本,微观结构非常重要!这点做不好很难获得盈利。

这种是典型的对市场结构一无所知的朋友。而这在币市这样流动性尚不充足的市场特别容易踩坑。首先K线图会经常性漏掉最低和最高成交价格。比如大跌段因为市价抛售指令太多,盘口深度很容易就被击穿。远低于K线记录的低价是完全可以成交的。(这些低价可能因为交易量太大被埋没,或者因为大交易量交易所死机而缺失。)这个情况真的是非常非常容易出现,比如1月16,1月17两日,gdax的BTC最低成交价格最低有人8500上方成交,而K线记录上只刚刚击穿9000。2月6日实际最低挂单5500有成交,但是日K线又一次只记录到6000击破到5900。同样问题在bitfinex/币安/bithumb都有出现。

数据质量最佳的情况是贴着交易所api限制获得每秒或每几秒一次的成交价格/盘口上下深度/当前价格(交易所有实时push更好)。而且每个交易所要分别获取!现在有不少程序可以收集这些数据。还有人卖数据的(价格不菲,格式还难用)。但不少合作过的程序员眼高手低,觉得洗数据麻烦自己又造轮子,然后还造的没有开源软件好。

看不起市场中性套利策略的稳定低收益率。然后被币市2018年1月大跌教做人。

这也是个很常见的状况,市场中性的高频策略。对于我来说就是尽可能排除金融风险,用来检查服务器/代码端问题的最佳工具。虽然去年11月芝交所宣布比特币期货后,我的套利策略收益率当时就骤降至原来10%的水平。但写市场中性的套利策略可以对实践层面各种问题进行排查。比如对于那种api经常出错误导程序的(亲自遇到过okcoin出错时成交价格给-1。程序没做检测直接导致大量错误下单。),以及波动剧烈时无法下单的情况。连主动/被动的做市策略都写不好,哪有可能在风险更大的积极策略上盈利呢?

对于上一段一开始提及的那批程序员来说,泡沫程度极高的市场一样可以以中性策略赚钱。市场中性策略上涨下跌都能赚钱!并不是入场必被套。

对风险一无所知。

一种是完全不知道夏普率的。使用风险极高策略,但穿越风险却没有获得多过持币睡大觉的风险收益。这种策略不值得使用的。

另一种是看别人在小币种/杠杆上赚钱。不对币做研究,直接杀入然后亏爆的。

了解风险却不做硬性止损。

这种在不肯写程序,觉得自己靠指标手动交易就能跑赢韭菜的主里特别多。犹豫犹豫不止损就被套牢了。

把市场当作零和博弈。

币市不是零和博弈。长线早期投资的意义在于以资产支持新兴事物发展。并从其发展中获得收益分成。短线也有很多善意策略。比如做市,现在很多针对币市的批评集中于币价不稳定上。你提供流动性,让市场波动更小。改善了市场结构,也赚了波动中的辛苦钱。大家都嬴。

零和博弈是一种对币市和美股的常见误解(对A股不是)。如果你把市场当作零和博弈,那么你的策略必然倾向于割韭菜。这样一来你赚了钱不是你策略好,而被当做了比韭菜“聪明”。你亏了也不认为是自己策略有问题,而当作是有更黑心的人把你当作韭菜收割了。这样想无法写出更有效的策略。

没有多少金融知识支撑的背景下,就老是想着跑出alpha(跑赢市场)。最终因为过拟合等原因收益反而低于市场均值。

跑出超额收益是一件很难的事情,如果你连市场平均回报都没有达到。就想获得超额收益,怎么可能。心态一旦因为周围有人梭哈一把成大量盈利,就很容易扩大风险,以期获得更多收益。最终因为风险无法承担而蚀本。

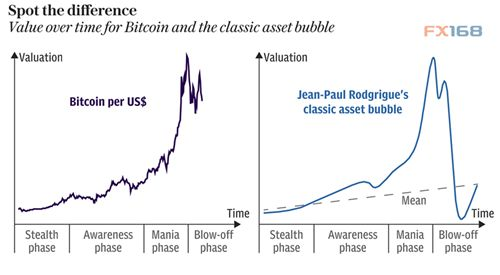

过拟合不用系统外的知识补充很难被察觉。比如在2018年1月6日跑的1年期数据拟合策略。很容易就变成一个强烈买涨的策略。进而在1月6日前后Bull trap中买入,尔后被套牢或触发强制止损。如果你有少量金融知识,或者2000年互联网泡沫破裂的记忆。就很容易分辨出处于泡沫期。

最后我想说的是,赚钱的核心是构建出一套正盈利取向的策略,并尽可能降低风险。多次小赚,和少数几次大赚,都有可能最终实现盈利。并没有对错之分。

赚钱机会,各行各业基本都是赶早不赶晚。而且提供铲子卖牛仔裤的比淘金的矿工赚的多。比如okcoin创始人当年就靠交易所搬砖套利显著的赚了很多很多。各位程序员朋友,有想法就不要拖,马上尝试实现。